お悩み別記事

まず相続の定義や相続はいつから始まるのか、などの基本的な概要を説明します。

目次

1. 相続とは?

相続とは、『財産上の権利義務を承継すること』です。

相続では、亡くなった人を被相続人、財産を受け継ぐ人を相続人といいます。相続とは、ある人が死亡した場合に、その亡くなった人が保有していたすべての財産や権利・義務を、配偶者や子どもなど一定の身分関係にある人が受け継ぐことを指します。

つまり簡単に説明すると、被相続人から相続人に財産上の権利義務を承継することです。

1-1. 相続の開始はいつ?

民法882条の相続の開始について、「相続は死亡によって開始する」と定めてあります。つまり被相続人が死亡した時点で相続は開始します。

なお、死には自然的な死だけでなく、行方不明になって7年が経過した場合などの「失踪宣告」や、事故や災害などで亡くなった可能性が極めて高い場合の「認定死亡」などの法律上の死亡を含みます。

1-2. 遺産分割について

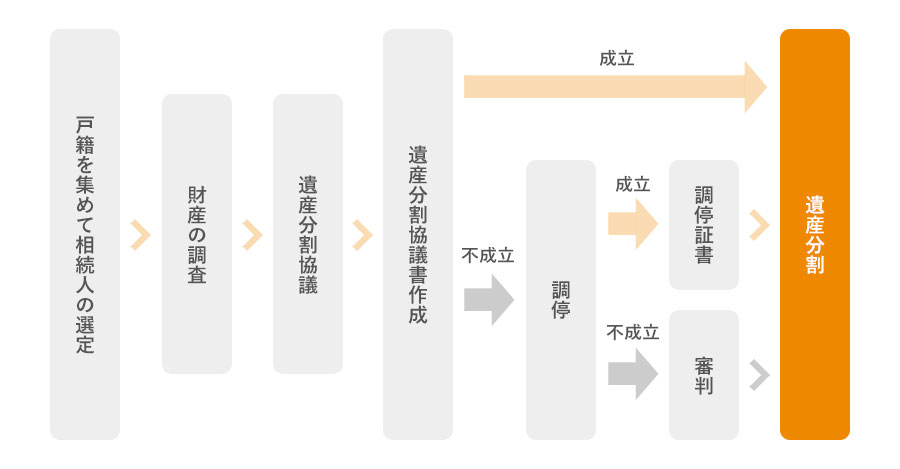

遺産分割には3つの基本的なルールがあります。

- 遺言書による指定

- 遺産分割協議による遺産分割

- 遺産分割調停

以上の3つになります。

相続においては、被相続人の遺した遺言書による指定が最優先されます。遺言書がない場合、あるいは遺言書による指定のない財産については、相続人同士の遺産分割協議により分割することとなっています。もし、その協議がまとまらない場合には、裁判所で遺産分割の調停を行うことになります。

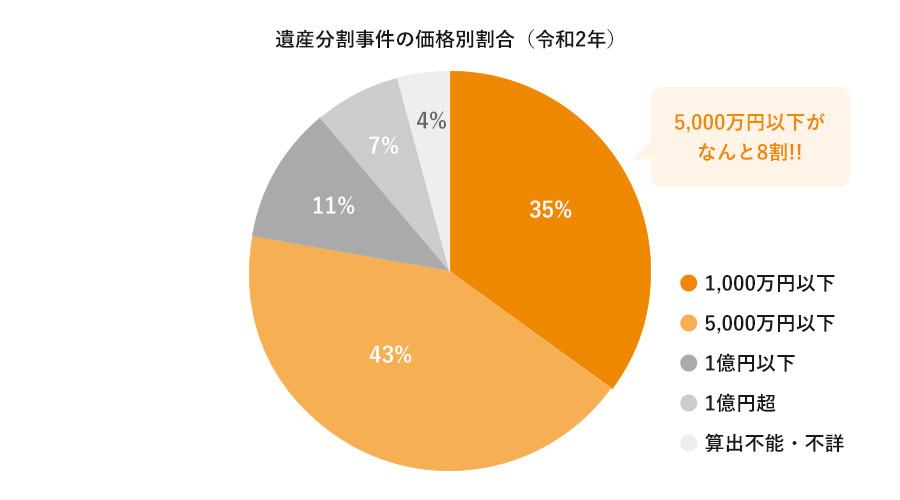

1-3. 相続は揉める・・・!!!

近年、相続トラブルは増加の一途をたどっています。「我が家は財産が少ないから。争うような財産はないから。相続トラブルは無縁!」と思われる方も多いと思いますが、司法統計によると家庭裁判所に持ち込まれた遺産分割のうち、75%が遺産額5000万円以下となっており、うち33%は遺産額が1000万円以下でした。

日本では、財産の私有が認められており、自分の財産はどのように処分するかは自由です(私有財産制度)。財産を持つ人が亡くなった場合、この財産の取り扱いを定める法律が何もないと財産が宙に浮いてしまいます。現在は、こういった事態を避ける意味も含めて相続制度が定められています。

2. 相続の対象とは?

では、相続の対象となる財産はどのようなものがあるのでしょうか? 相続の対象となるもの、相続の対象にならないものについて解説していきます。

2-1. 相続の対象となるもの

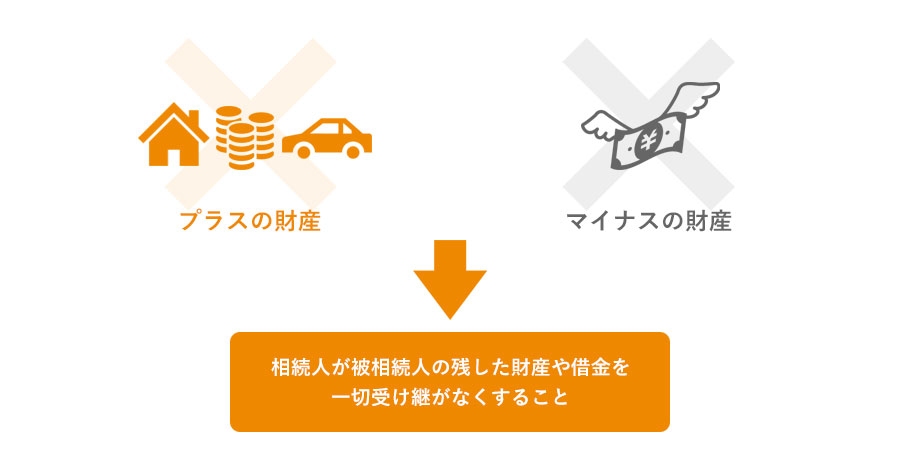

相続と聞くと、現預金や不動産、美術品といったいわゆる「売買する価値のある資産」「市場価値のある財産」を思い浮かべる方が多いかと思います。しかし、日本の相続制度は「包括承継」です。プラスのものだけでなく、マイナスのものも引き継ぐことになります。

相続の対象となるプラスの財産・マイナスの財産はそれぞれ次のようなものが考えられます。

● プラスの財産

- 動産

現預金、有価証券、貸付金、売掛金、自動車、家財、骨董品、貴金属など

- 不動産

宅地、農地、建物、店舗、居宅、借地権、借家権など

● マイナスの財産

- 負債

- 未払税金等

所得税や住民税、固定資産税や延滞税等の未納分

- 未払費用

水道光熱費や電話代、医療費、家賃などで被相続人が使用していた期間分のうち未払いのもの

2-2. 相続の対象とならないもの

身分的な権利・義務関係や祭祀関連の財産など、相続の対象とならない財産ももちろんあります。相続の対象とならない財産は次のようなものです。

- 一身専属的な権利義務

生活保護受給権、国家資格、親権、扶養義務など

- 香典、弔慰金、葬儀費用

- 生命保険金

被相続人自身が保険金の受取人になっているものを除く

- 死亡退職金

受取人指定がなく、被相続人に受取の権利があるものを除く

- 遺族年金

被相続人自身が保険金の受取人になっているものを除く

- 墓地、墓石、仏壇、祭具、系譜

祭祀主催者が承継するが遺産分割の対象とはならない

「相続の対象とはならない」ものとは、あくまで「民法上の相続の対象とならない財産」です。

生命保険金や死亡退職金については、民法上の相続の対象とはなりませんが、税法上は「みなし相続財産」として相続税の課税対象となります。また、生命保険金や死亡退職金のうち一定額や墓地や墓石などは相続税法上非課税財産として取り扱われます。

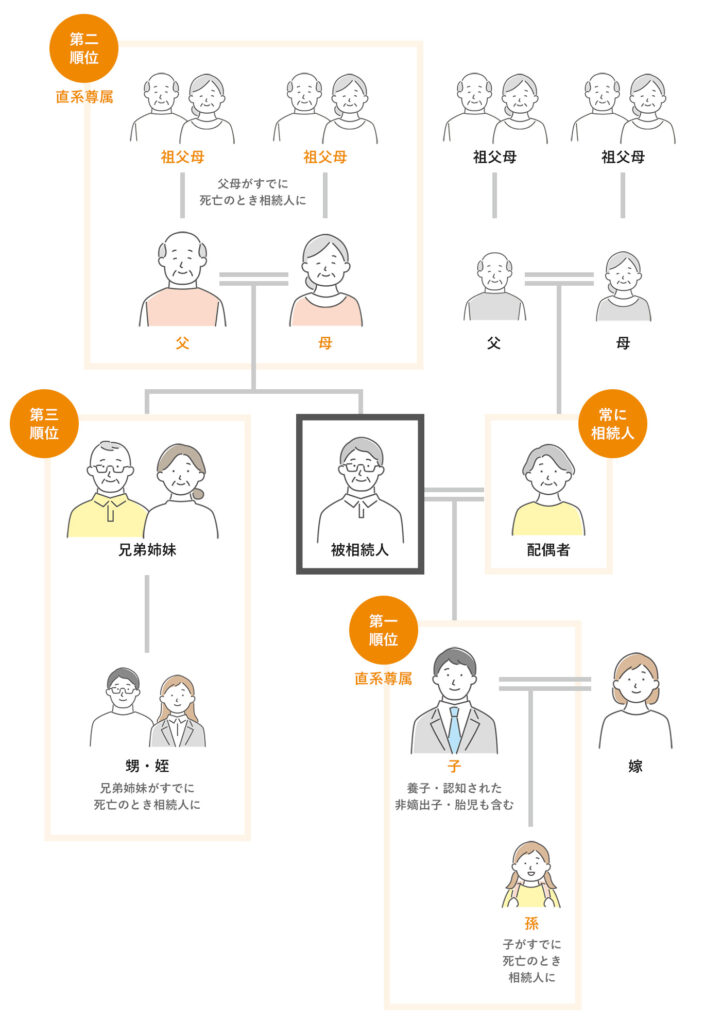

3. 相続の範囲と相続順位

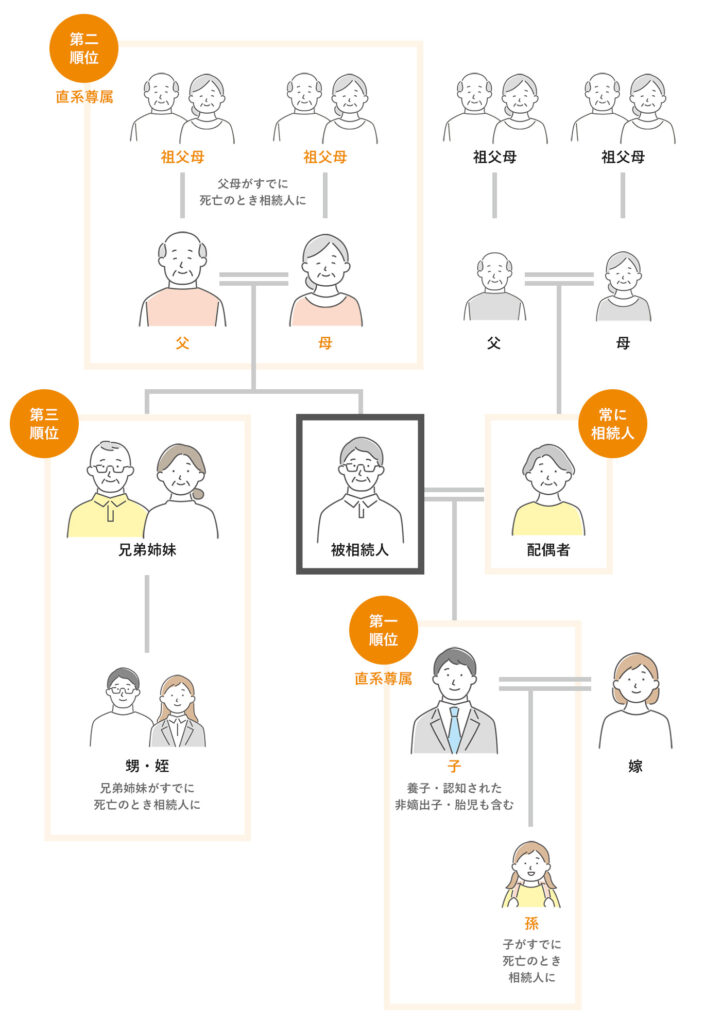

相続の話を行う場合、「誰が遺産を相続するのか」も非常に重要です。亡くなった被相続人の家族であれば全員相続するというイメージがあるかもしれませんが、相続人の対象は、配偶者や子どもなどの家族だけではありません。

相続人は家族以外にも、祖父母・孫・ひ孫、兄弟姉妹、甥姪、いとこ、などなど、ケースバイケースで色々な親族が相続人の対象となる可能性もあり、誰が遺産相続する相続人なのかを確定しないと、相続手続きを行うことができません。

そこで、法定相続人がきちんと定められ、相続順位の高い人から順番に相続をしていくことになるのです。 日本の相続においては「遺言書の有無」が大きく影響しますが、基本的に遺産を相続できるのは法定相続人と受遺者になります。

- 法定相続人

民法で定められた被相続人の配偶者、子ども、両親、兄弟姉妹など

- 受遺者

遺言書によって指定された遺産の受取人

では、遺言書がある場合と、法定相続人(遺言書がない、もしくは遺言書による指定のない財産がある)の場合のケース別で解説します。

3-1. 遺言書がある場合

遺言書がある場合には、原則として遺言書の内容が優先されます。

遺言書による遺贈の受取人が指定されている場合には、その受取人(受遺者)が遺産を受け取ることになります。なお、受遺者には、民法で定められた法定相続人だけでなく、それ以外の人を指定することができます(後述する遺留分に注意しましょう)。

3-2. 法定相続人の場合

遺言書による指定のない財産がある場合や遺言書そのものがない場合については、民法に従い、法定相続人が遺産を受け取ることになります。

配偶者(法律上の婚姻関係のある配偶者のみ。事実婚や内縁の妻は含まれません)は、常に法定相続人になります。配偶者以外の親族(血族のみ)は、相続する順位が決まっており、相続順位が高い人が相続人となります。

配偶者は常に相続人になります。どのような家族構成であっても、配偶者(妻や夫)は常に相続人になります。ただし内縁の配偶者は相続人になりません。

配偶者以外の相続人には優先順位があります。

【第1順位】子ども

亡くなった人に子どもがいた場合、配偶者と子どもが相続人になります。子どもが先に死亡して孫が生きている場合には、相続人は孫、孫もすでに死亡してひ孫がいればひ孫などの直系卑属になります。

養子や認知した子ども、前婚の配偶者の子どもも含みます。

【第2順位】親

亡くなった人に子どもがいなかった場合、相続人になるのは配偶者と親です。親が先に死亡していれば祖父母、祖父母も死亡していれば曽祖父母などの直系尊属。養親も含まれます。

【第3順位】兄弟姉妹

子どもがおらず、両親や祖父母も亡くなっていた場合、亡くなった人の配偶者と兄弟姉妹が相続人となります。兄弟姉妹が先に死亡していれば甥や姪です。

順位の上位者が相続人になれば、下位の人は相続人になれません。たとえば、第1順位の子どもが相続人になる場合、親や兄弟姉妹は相続人にはなれません。また、同じ順位の相続人が複数いる場合、その全員が相続人となります。

相続手続きの流れは下表のとおりです。この表は、家族が死亡して相続が発生したときに必要な相続手続きの流れ・手順を、死亡日から順番に沿ってチェックリスト形式にしたものです。

実際の手続きは若干前後しても構いませんが、期限がある手続きはできるだけ早く済ませるようにしましょう。死亡保険金や遺族年金、未支給年金などは、期限に関係なく準備ができれば早めに受け取りましょう。

横にスクロールできます→

| 期日 | 手続き内容 | 対象者 | 手続き先 | |

|---|---|---|---|---|

| 死亡後すぐ | 1-1死亡診断書をもらう | 全てのひと | 病院 (事故の場合は警察) | □ |

| 7日以内 | 1-2 死亡届を提出し、火葬許可を申請する | 全てのひと | 市区町村役場 | □ |

| 火葬の時 | 1-3 埋葬許可証をもらう | 全てのひと | 火葬場 | □ |

| 死亡後なるべく早く | 1-4 退職手続きをする | 故人が勤めていた場合 | 勤務先 | □ |

| 14日以内 | 2-1 世帯主変更届を提出する | 故人が世帯主であった場合 | 市区町村役場 | □ |

| 2-2 健康保険・介護保険の喪失届を提出する | 全てのひと | 市区町村役場 | □ | |

| 葬儀終了後速やかに | 3-1 電気・ガス・水道等の契約変更・解約を行う | 必要に応じて | 電気・ガス・水道業者等 | □ |

| 3-2 NHK等の契約変更・解約を行う | 必要に応じて | NHK等 | □ | |

| 3-3 クレジットカードを解約する | 必要に応じて | カード会社 | □ | |

| 3-4 運転免許証・パスポートを返納する | 必要に応じて | 警察署・パスポートセンター等 | □ | |

| 3-5 年金の受給を停止する | 故人が年金受給者だった場合 | 年金事務所・年金相談センター | □ | |

| 3-6 固定資産税・住民税の請求先を変更する | 必要に応じて | 市区町村役場 | □ | |

| 葬儀終了後落ち着いたら | 4-1 相続人と相続財産を調査する | 全てのひと | なし | □ |

| 4-2 遺言書の検認手続きを行う | 遺言者があれば | 家庭裁判所 | □ | |

| 3ヶ月以内 | 5-1 相続放棄・限定承認の申し立てを行う | 必要に応じて | 家庭裁判所 | □ |

| 4ヶ月以内 | 6-1 所得税の準確定申告を行う | 必要に応じて | 税務署 | □ |

| 6-2 青色申告を引き継ぐ | 必要に応じて | 税務署 | □ | |

| 生活が落ち着いたら | 7-1 遺産分割協議で遺産の分け方を決める | 遺言者がなかった場合 | なし | □ |

| 遺産分割協議がまとまった後 | 7-2 銀行・証券口座の名義変更・解約を行う | 必要に応じて | 銀行・証券会社 | □ |

| 7-3 死亡保険金をもらう | 故人が保険に加入していた場合 | 保険会社 | □ | |

| 7-4 不動産の名義変更(相続登記)を行う | 必要に応じて | 法務局 | □ | |

| 7-5 自動車の名義変更を行う | 必要に応じて | 運輸支局等 | □ | |

| 10ヶ月以内 | 8-1 相続税を申告する | 必要に応じて | 税務署 | □ |

| 1年以内 | 9-1遺留分侵害額請求を行う | 必要に応じて | 他の相続人等 | □ |

| 2年以内 | 10-1 葬祭費・埋葬料をもらう | 条件に該当する場合 | 市区町村役場または健保組合 | □ |

| 10-2 高額療養費を請求する | 条件に該当する場合 | 市区町村役場または健保組合 | □ | |

| 10-3 死亡一時金をもらう | 条件に該当する場合 | 市区町村役場または年金事務所 | □ | |

| 5年以内 | 11-1 未支給年金をもらう | 未支給の年金がある場合 | 年金事務所 | □ |

| 11-2 遺族年金・寡婦年金をもらう | 条件に該当する場合 | 市区町村役場または年金事務所 | □ |

目次

1. 死亡後すぐに行う手続き

家族が死亡したときは葬儀の準備などやることが多く、悲しんでいる暇もないほどに忙しくなります。死亡から数日の間は、後でもよい手続きはひとまず置いて、すぐに必要な手続きから進めていきましょう。

1-1. 死亡診断書をもらう

家族が病気で死亡したときは、死亡を確認した医師から死亡診断書をもらいます。事故で死亡したときは警察に連絡して医師から死体検案書をもらいます。死亡診断書も死体検案書も相続の手続き上は同じものです。

死亡診断書(死体検案書)は死亡届と1枚の用紙になっています。死亡診断書をもらったら、右側の死亡届に必要事項を記入します。

死亡診断書は、このあとのさまざまな手続きで必要になるため、死亡がわかった日の当日か次の日にはもらうようにしましょう。役所に死亡届を提出すると死亡診断書は手元に残らないため、あらかじめ複数枚発行してもらうか、コピーを取っておくようにしましょう。

1-2. 死亡届を提出し、火葬許可を申請する

死亡届は死亡がわかった日から7日以内に提出しなければなりません。実際には葬祭業者が提出してくれることが多いですが、用紙への記入は遺族が自ら行います。

提出先は次の3つのいずれかの市区町村役場になります。

- 故人の死亡地

- 故人の本籍地

- 提出する人の住所(国外で死亡したときは、3か月以内に滞在国の大使館、総領事館または本籍地の市区町村役場に提出します)

死亡届を提出すれば、続いて火葬の許可を申請します。火葬許可証は遺体を火葬する場合に必要になるため、必ず申請しなければなりません。市区町村によっては、死亡届を提出するだけで火葬許可証が発行される場合もあります。

1-3. 埋葬許可証をもらう

死亡届の提出時にもらった火葬許可証は、火葬のときに火葬場に提出します。

火葬が終われば埋葬許可証をもらいます。埋葬許可証は、遺骨をお墓や納骨堂に納めるときに必要になります。遺骨(骨壺)を収めた木箱に入れるなどして紛失しないようにしましょう。

1-4. 退職手続きをする

故人が会社などに勤めていた場合は、死亡後できるだけ早く勤務先に連絡して退職の手続きをします。人事・労務担当者の指示に沿って手続きをすればよいでしょう。あわせて、職場の人に葬儀に参列してもらいたいかどうかも連絡するようにしましょう。

2. 相続発生後14日以内に行う手続き

住民票の世帯主の変更や健康保険・介護保険をやめる手続きは、相続発生から14日以内に行う必要があります。葬儀のスケジュールにもよりますが、葬儀が終わってからでも間に合う手続きです。

2-1. 世帯主変更届を提出する

故人が世帯主であった場合は、新たに世帯主となる人を決めて世帯主変更届を提出します。

世帯主変更届は転居や転入などの住民異動届と共通の用紙になっていることが多く、死亡から14日以内に故人の住所の市区町村役場に提出します。手続きには運転免許証などの本人確認書類が必要です。

世帯に残った人が1人だけの場合や母と幼い子供(15歳未満)だけの場合など、誰が世帯主になるかが明らかな場合は届け出の必要はありません。

2-2. 健康保険・介護保険の資格喪失届を提出する

健康保険(後期高齢者医療制度も含みます)や介護保険は、死亡した日の翌日から無効になります。家族が死亡したときは、14日以内に市区町村役場に資格喪失届を提出し、健康保険証を返却します。

死亡届を提出すると自動的に健康保険・介護保険の資格喪失手続きが行われる市区町村もありますが、その場合も健康保険証は返却しなければなりません。健康保険証は各種手続きの本人確認にも使われます。紛失して第三者に悪用されることがないように、早めに返却しましょう。

世帯主が死亡したときは、扶養されていた人も健康保険証を返却し、新たに健康保険に加入する手続きが必要です。詳しくは、資格喪失手続きのときに窓口で確認してください。

資格喪失届の提出または健康保険証の返却までに葬儀が済んでいれば、葬祭費や埋葬料をもらうことができます。詳しい手続き内容は「10-1. 葬祭費・埋葬料などをもらう」でお伝えします。

故人が会社などに勤めていて健康保険(被用者保険)に加入していた場合は、死亡から5日以内に資格喪失手続きをする必要があります。通常は勤務先に死亡を届け出れば、あとは担当者が手続きを行います(退職後に任意継続で被用者保険に加入していた場合は、加入していた健康保険組合に確認してください)。

3. 葬儀が終わったら速やかに行う手続き

葬儀が終わって生活が落ち着いても、まだまだやることは残っています。ここでお伝えする手続きには期限はありませんが、代金が自動で引き落とされることもあるため、早めに手続きを済ませましょう。年金の受給は、早めに止めなければもらい過ぎた分を返さなければなりません。

- 3-1. 電気・ガス・水道などの契約変更・解約をする

- 3-2. NHKなどの契約変更・解約をする

- 3-3. クレジットカードを解約する

- 3-4. 運転免許証・パスポート等を返納する

- 3-5. 年金の受給を停止する

- 3-6. 固定資産税・住民税の請求先を変更する

3-1. 電気・ガス・水道などの契約変更・解約をする

故人が世帯主であった場合は、電気・ガス・水道・固定電話の契約名義を変更します。それぞれの事業者に連絡して手続きをします。相続が発生すると、故人の預金口座が凍結されて自動引き落としができなくなります。引き続き利用する場合は、できるだけ早く手続きをしましょう。

故人が一人暮らしをしていた場合は、速やかに解約の手続きをしましょう。使っていなくても基本料金がかかる場合があります。

携帯電話は個人で使うことが一般的なので、使わないのであれば解約の手続きをします。このほか、習い事など会費を払っていたものがあれば、退会の手続きをします。ムダなお金を払わなくてもいいように、早めに手続きをしましょう。

3-2. NHKなどの契約変更・解約をする

電気・ガス・水道・電話のほか、NHKの契約変更・解約の手続きも忘れてはいけません。

故人が世帯主であった場合で家族が引き続きテレビを見る場合は、契約者氏名変更の手続きをします。

故人が一人暮らしをしていた場合でも、解約するまでは受信料が発生し続けます。契約者が死亡したことをNHKに連絡しましょう。なお、故人の預金口座が凍結されると入金ができなくなるため、返金がある場合は遺族の口座を伝えるようにしましょう。

このほか、必要に応じて新聞・インターネットプロバイダ・衛星放送・ケーブルテレビなどについても契約変更・解約の手続きをします。

3-3. クレジットカードを解約する

故人がクレジットカードを持っていた場合は、カードの裏面に記載されている連絡先に連絡して解約の手続きをします。なお、故人が生前に利用していた代金は、指定の期日に支払わなければなりません。

クレジットカードは盗まれると悪用される恐れがあります。また、使わなくても年会費が引き落とされる場合があります。不正利用や年会費の支払いを避けるためにも、早めに解約の手続きをしましょう。

解約の手続きが終われば、カードはハサミで裁断しておきましょう。

3-4. 運転免許証・パスポート等を返納する

故人の運転免許証やパスポート、マイナンバーカードは各種手続きの本人確認に使われます。紛失して第三者に悪用されないように、早めに(マイナンバーカードは必要な手続きが終わってから)返却の手続きをしましょう。

運転免許証は、最寄りの警察署で返納の手続きをします。死亡診断書のコピーが必要です。パスポートは、都道府県のパスポートセンターで返納の手続きをします。戸籍謄本など死亡の事実がわかる書類を提出します。

免許証とパスポートはどちらも失効の処理をしたうえで返してもらえる場合があります。故人の形見や思い出として持っておきたい場合は、返納の手続きで申し出るとよいでしょう。

マイナンバーカードについては、返却が必要かどうか自治体によって対応が分かれています。相続後の手続きで必要になる場合もあるため、しばらくの間は大切に保管しましょう。

3-5. 年金の受給を停止する

故人が年金をもらっていた場合は、年金事務所または街角の年金相談センターに年金受給権者死亡届(報告書)を提出して年金の受給を止める必要があります。ただし、基礎年金番号とマイナンバーが結びついている場合は、この手続きを省略することができます。

国民年金や厚生年金など公的年金は、偶数月の15日に前月と前々月の分がまとめて支給されます。死亡した月の分までは年金をもらう権利がありますが、死亡してすぐの時点ではまだもらえていない年金があります。これを未支給年金といい、遺族が受け取れます。

未支給年金を受け取る手続きは、「11-1. 未支給年金をもらう」でお伝えしますが、年金の受給を止める手続きと同時にすることもできます。なお、年金の受給を止める手続きが遅れて死亡した翌月分以降の年金をもらった場合は、その分を返さなければなりません。

3-6. 固定資産税・住民税の請求先を変更する

故人が納めるべきであった固定資産税と住民税は故人のかわりに遺族が支払わなければなりません。

固定資産税は1月1日時点の不動産所有者に課税され、住民税は前年の所得について課税されます。死亡したとしても納税が免除されることはなく、未払の税金として遺族が引き継ぐことになります。

納期限に遅れると延滞税がかかるため、納付書が確実に届くように請求先を変更する手続きをしましょう。詳しい手続き方法は市区町村役場の担当部署に確認してください。

4. 葬儀が終わって落ち着いてから始める相続準備

葬儀が終わって落ち着いた頃、目安としては四十九日法要が終わった頃から、遺産相続の準備を始めます。

自宅や預貯金などの相続財産があれば遺族どうしで分け合いますが、まずは誰が相続人になって、相続財産がどこにいくらあるかを調べなければなりません。自筆の遺言書があれば、家庭裁判所で検認という手続きをする必要もあります。

4-1.相続人と相続財産を調査する

葬儀が終わる頃には、故人の戸籍や住民登録に関する手続きはだいたい終わっています。戸籍の手続きの次に重要なものが遺産相続に関する手続きです。

遺産相続を始める前には必ず、相続人が何人いて相続財産にはどのようなものがあるか、を調査しなければなりません。

相続人と相続財産をきちんと調べておかなければ、本来必要な手続きをしないなど手続きを誤る可能性があります。隠し子など予期しない相続人が現れて、遺産相続が泥沼にはまることもありますので、注意が必要です。

● 相続人は戸籍謄本を基に調査する

相続人になる人は、次のとおり民法で順位が定められています。故人の出生から死亡まで連続した戸籍謄本をもとに、誰が相続人になるかを確認します。

- 【常に相続人】配偶者

- 【第1順位】子ども

- 【第2順位】親

- 【第3順位】兄弟姉妹

兄弟姉妹が相続人になる場合は、故人の両親の出生から死亡まで連続した戸籍謄本も取り寄せて、他に兄弟姉妹がいないかも確認します。

相続人を調査した結果、隠し子や養子、前妻の子供など想定していない相続人が明らかになることもあります。想定外の相続人であっても、その人を除いて遺産相続の手続きを進めることはできません。

● 相続財産がどこにいくらあるか調査する

遺産相続をするには、相続人の人数のほか相続財産がどこにいくらあるかも調査します。

前もって相続財産を調査するのは主に次の3つの理由からです。

- スムーズに遺産相続をするため

- 相続税を正確に申告するため

- 故人の借金を肩代わりしないため

たとえば、すぐに分かる財産だけを対象に相続をした場合、あとで相続財産が見つかったときにもう一度手続きをやり直さなければなりません。はじめから相続財産を正確に調べておけば、手続きをスムーズに進めることができます。

相続税を正確に申告するためにも相続財産の調査が欠かせません。申告漏れがあれば、税務調査を受けて相続税を追加徴収されるだけでなく、延滞税や過少申告加算税などが課される可能性もあります。

このほか、故人の借金を肩代わりしないように借金や債務保証の有無を調べておく必要もあります。借金や債務保証も遺産相続の対象に含まれます。

4-2. 遺言書の検認手続きをする

相続財産を調査するときは、同時に遺言書があるかどうかも探します。故人が家族に内緒で遺言書を残しているかもしれません。

故人が遺言書を残していた場合は、遺言書を家庭裁判所に持ち込んで検認手続きをしなければなりません。検認されていない遺言書は、このあとの相続手続きに使うことができません。

検認とは、遺言書が形式的な要件を満たしているかを確認して偽造や変造を防ぐための手続きです。内容が法的に有効であるか無効であるかの判断はされません。検認手続きは家庭裁判所に届け出てその日のうちに終わるものではなく、後日指定された検認期日に改めて家庭裁判所に行かなければなりません。検認期日まで1か月以上かかることもあるため、できるだけ早く手続きを行うようにしましょう。

検認の必要がない遺言書

検認手続きは遺言書すべてについて必要なものではありません。遺言書が公正証書であれば検認の必要はありません。また、2020(令和2)年7月10日からは自筆の遺言書を法務局で保管できる制度が始まりましたが、法務局で保管された遺言も検認は不要です。

5. 相続発生後3ヶ月以内に必要な手続き

借金や債務保証など、価値としてはマイナスになるものも遺産相続の対象に含まれます。故人が借金を残した場合は、相続人が引き継がなければなりません。しかし、相続放棄や限定承認で、借金の全部または一部の返済を免れることができます。

5-1. 相続放棄・限定承認の申し立てをする

相続放棄は、預貯金や不動産などの遺産を一切相続しないかわりに借金の相続を免れるための手続きです。限定承認は、遺産を相続するものの借金の返済を相続した遺産の範囲内にとどめるための手続きです。

相続放棄や限定承認をするには、家庭裁判所に申し立てる必要があります。期限は相続があったことを知った日(通常は故人の死亡日)から3か月です。つまり、故人の借金を相続しないようにするには、死亡から3か月がタイムリミットとなります。

6. 相続発生後4ヶ月以内に必要な手続き

死亡した家族が生前に自営業やアパート経営などをしていた場合は、税務上の手続きが必要になります。相続発生後4か月以内に死亡した年の分の確定申告(準確定申告)をするほか、相続人が事業を引き継ぐ場合は青色申告を引き継ぐ手続きもします。

6-1. 所得税の準確定申告をする

所得税は翌年3月15日までに確定申告をして納税します。しかし、確定申告するべき人が死亡した場合は、本人に代わって相続人が準確定申告をします。

準確定申告の期限は、相続の開始を知った日(通常は故人の死亡日)の翌日から4か月以内です。年末に死亡した場合は通常の確定申告の期限(3月15日)が先に来ますが、その場合も死亡から4か月以内に提出すれば問題はありません。

6-2. 青色申告を引き継ぐ

家族が行っていた事業を相続人が引き継ぐ場合は、当年分から所得税を申告しなければなりません。

所得税の確定申告を青色申告で行うと、所得控除の額が増えるなど有利な扱いが受けられます。事業を引き継いだ相続人が青色申告をしたい場合は、税務署に青色申告承認申請書を提出します。家族が生前に青色申告をしていても、その効力が自動的に引き継がれることはありません。

申請の期限は原則として相続の開始を知った日(通常は故人の死亡日)の翌日から4か月以内ですが、9月以降に死亡した場合は死亡日に応じて期限が定められています。

| 死亡日 | 青色申告承認申請書の提出期限 |

|---|---|

| 1月1日~8月31日 | 死亡日から4ヶ月以内 |

| 9月1日~10月31日 | その年の12月31日まで |

| 11月1日~12月31日 | 翌年の2月15日まで |

7. 遺産相続に関する手続き

故人の遺産を相続人に引き継ぐ手続きを進めていきます。遺産の種類が多いほどやることは増えていきますが、前もって遺産の内容がわかっていればスムーズに手続きを進めることができます。

- 7-1. 遺産分割協議で遺産の分け方を決める

- 7-2. 銀行・証券口座の名義変更・解約をする

- 7-3. 死亡保険金をもらう

- 7-4. 不動産の名義変更(相続登記)をする

- 7-5. 自動車の名義変更をする

7-1. 遺産分割協議で遺産の分け方を決める

故人の遺産は、相続人どうしで話し合って分け合います。遺言書があればそこに書かれているとおりに分け合いますが、相続人どうしで話し合って異なる分け方をすることもできます。

遺産の分け方を決める話し合いを遺産分割協議といいます。遺産分割協議は相続人全員による合意が必要です。相続人が1人でも漏れると無効になってしまうため、「4-1. 相続人と相続財産を調査する」を参考に相続人に漏れがないように確認しましょう。

遺産の分け方を決めるときは、民法で定める法定相続分を参考にすることができます。必ずこのとおりに遺産を分けなければならないというものではありませんが、話し合いがまとまらない場合は法定相続分で遺産を分けることになります。

● 法定相続分の例

| 相続人 | 法定相続分 |

|---|---|

| 配偶者と子 | 配偶者:1/2 子:1/2(複数人いる場合、均等に分ける) |

| 配偶者と父母 | 配偶者:2/3 父母:1/3(複数人いる場合、均等に分ける) |

| 配偶者と兄弟・姉妹 | 配偶者:3/4 兄弟·姉妹:1/4(複数人いる場合、均等に分ける) |

遺産分割協議がまとまれば、その内容を遺産分割協議書に記録します。相続人の全員が実印を押印して遺産分割の内容に合意したことを証明します。遺産分割協議書は遺産相続のあらゆる手続きで必要になります。

7-2. 銀行・証券口座の名義変更・解約をする

家族が死亡すると、故人名義の銀行の預金口座は凍結され、引き出しや自動引き落としができなくなります。預金口座の凍結は相続人全員が同意して所定の手続きをするまで解除できません。

故人が証券口座を通じて株式など有価証券を持っていた場合は、相続人名義の口座を開設してそこに株式を移管する手続きをします。基本的に故人の口座から直接換金することはできません。

預金の引き出しや証券口座の解約に必要な主な書類は、戸籍謄本と遺言書または遺産分割協議書です。手続きの詳細は預け入れ先の銀行・証券会社などで確認してください。

7-3. 死亡保険金をもらう

家族が死亡保険に加入していた場合は、契約上の保険金受取人が死亡保険金をもらうことができます。

保険金をもらうには、保険会社に保険証券や死亡診断書のコピーなど必要書類を提出します。保険金を請求できる期限は死亡から3年以内ですが、生活資金を得るためにもできるだけ早く手続きするようにしましょう。

なお、死亡保険金は受取人の固有財産となるため、遺産相続で分け合う対象にはなりません。保険金をもらう手続きも単独ででき、他の相続人の同意は不要です。

7-4. 不動産の名義変更(相続登記)をする

家族の自宅など不動産を相続する場合は、不動産の名義変更(相続登記)をします。相続登記は法務局に届け出て手続きをしますが、さまざまな書類が必要です。

7-5. 自動車の名義変更をする

家族が乗っていた自動車は、誰かが引き継ぐ場合のほか処分する場合も相続の手続きをする必要があります。

普通車は運輸支局または自動車検査登録事務所で、軽自動車は軽自動車検査協会の事務所・支所で手続きをします。手続きには車検証のほか遺言書や遺産分割協議書などが必要です。

なお、家族が乗っていた自動車でも、所有者の名義は自動車販売会社やファイナンス会社などになっている場合があります。この場合は、車検証に記載されている所有者に連絡して手続きを依頼します。

8. 相続発生後10ヶ月以内に必要な手続き

相続人の数にもよりますが、遺産がおおむね4,000万円以上あれば相続税の申告が必要になります。相続税の申告期限は相続発生から10か月以内ですが、申告書の作成には時間がかかるため、早めに準備しなければなりません。

8-1. 相続税を申告する

遺産の総額が基礎控除額と呼ばれる一定の金額を超える場合は相続税を申告しなければなりません。

基礎控除額は、以下のとおり3,000万円を基礎として相続人の数に応じて増えていきます。

相続税の基礎控除額:3,000万円+600万円×相続人の数(相続放棄した人も含む)

相続税の申告期限は相続の開始を知った日(通常は故人の死亡日)の翌日から10か月以内です。

相続税の申告書は自分で作成することもできますが、申告に必要な遺産価値の評価や税制上の特例の適用については専門知識が欠かせません。相続税の申告が必要な人の9割は専門家に依頼しているとも言われており、相続税の申告書は専門家に作成してもらうことをおすすめします。

なお、当事務所では、ご依頼いただく相続事件に関して税理士事務所と提携し、相続税問題含めたワンストップでの解決を行なっております。そのため、相続税に関してお悩みの方は、当事務所にぜひご相談ください。

9. 相続発生後1年以内に必要な手続き

遺言書のとおりに遺産を分けたことで、相続人であるにもかかわらず十分に遺産をもらえないケースがあります。このような場合、一定範囲の相続人であれば、遺留分侵害額請求で遺留分に満たない分を金銭で受け取ることができます。遺留分侵害額請求ができるのは、原則として相続発生後1年以内です。

9-1. 遺留分侵害額請求をする

相続人のうち故人の配偶者、子供には、遺産を最低限相続できる割合として遺留分が定められています。各相続人の遺留分割合は、法定相続分の1/2(相続人が両親(直系尊属)のみの場合は1/3)です。

相続した遺産が遺留分に満たない場合は、遺産を多くもらった人に対して支払いを求める遺留分侵害額請求ができます。

遺留分侵害額請求は、裁判所などに届け出るのではなく、内容証明郵便などで相手方(遺産を多くもらった人)に直接申し出ます。当事者どうしで解決できないときは家庭裁判所で調停を申し立てることになります。

故人の死亡を知ってから1年を経過すると遺留分侵害額請求ができなくなってしまいます。故人の死亡を知らなくても、死亡から10年を経過すれば遺留分侵害額請求権は時効を迎えます。

10. 相続発生後2年以内に必要な手続き

10-1. 葬祭費・埋葬料などをもらう

家族の葬儀に対して、健康保険(後期高齢者医療制度)から給付金をもらうことができます。手続きの期限は死亡または葬儀を行ってから2年以内です。

故人が加入していた保険制度ごとの給付金の種類は次のとおりです。

● 国民健康保険・後期高齢者医療制度

| 給付金の種類 | 対象者と金額 | 申請先 |

|---|---|---|

| 葬祭費 | 葬儀を行った喪主等に3~5万円 (金額は市区町村によって異なる) | 市区町村役場 |

● 健康保険

| 給付金の種類 | 対象者と金額 | 申請先 |

|---|---|---|

| 埋葬料 | 死亡した人に生計を維持されていて 埋葬を行った人に5万円 | 健保組合 または 勤務先 |

| 埋葬費 | 死亡した人に生計を維持されていた人がいないとき、 実際に埋葬を行った人に実費を支給(上限5万円) |

故人が家族の扶養に入っていて健康保険(被用者保険)の被扶養者になっていた場合は、家族埋葬料として5万円が被保険者に支給されます。手続きは健保組合または勤務先に確認してください。

なお、故人が業務上の理由で死亡した場合は労災保険から葬祭料が支給されます。詳しくは勤務先に確認してください。

10-2. 高額療養費を申請する

高額療養費制度では、病院などで医療費の支払いが一定額を超えた場合にその超えた部分の払い戻しが受けられます。

基準となる金額は年齢や所得、受診の状況によって異なるため、厚生労働省や健康保険組合のホームページなどで確認してください。申請の期限は診療月の翌月から2年以内になっているので、注意しましょう。

10-3. 死亡一時金をもらう

家族が国民年金の第1号被保険者(主に自営業者)であって老齢基礎年金や障害基礎年金をもらわないまま死亡した場合は、遺族は死亡一時金をもらうことができます。金額は、故人が保険料を納付していた期間に応じて12万円から32万円の範囲で定められています。

ただし、遺族基礎年金をもらえる遺族がいれば死亡一時金はもらうことができません。死亡一時金をもらうには、死亡日の翌日から2年以内に市区町村役場または年金事務所で手続きをします。死亡した人の妻が「11-2. 遺族年金・寡婦年金をもらう」でご紹介する寡婦年金がもらえる場合は、どちらか一方を選択することとなります。

11. 相続発生後5年以内に必要な手続き

故人に支払われるべきであった年金や、遺族に支給される遺族年金・寡婦年金をもらう手続きです。手続きの期限は相続発生後5年以内ですが、できるだけ早く申請して支給を受けるようにしましょう。

11-1. 未支給年金をもらう

故人が国民年金や厚生年金などの年金をもらっていた場合は、死亡した月の分までの年金をもらう権利があります。

年金は翌月以後に支払われるため、死亡してすぐの時点では未支給の年金があります。また、年金がもらえるにもかかわらず故人が年金をもらっていなかった場合も、本来もらえるはずの金額が未支給年金となります。

故人と同一生計であった遺族は未支給年金をもらうことができます。死亡日の翌日から5年以内に、年金事務所または街角の年金相談センターに未支給【年金・保険給付】請求書を提出します。

11-2. 遺族年金・寡婦年金をもらう

故人に扶養されていたなど生計を維持されていた人は、遺族年金をもらうことができます。遺族年金には遺族基礎年金と遺族厚生年金があり、条件によってどちらかまたは両方の遺族年金をもらうことができます。

● 遺族基礎年金

遺族に18歳未満(厳密には18歳になって3月31日を経過するまで)の子供、または障害のある20歳未満の子供がいるときにもらうことができます。子供のいない配偶者はもらえません。

● 遺族厚生年金

故人が厚生年金に加入していた場合にもらうことができます。

子供のいない配偶者や故人の父母なども対象になります。

遺族基礎年金のみまたは寡婦年金をもらう場合は死亡した人の住所の市区町村役場で、遺族厚生年金をもらう場合は年金事務所または街角の年金相談センターで手続きをします。

なお、寡婦年金は「10-3. 死亡一時金をもらう」でご紹介した死亡一時金との選択になります。死亡一時金をもらうには死亡日の翌日から2年以内に手続きをする必要があるため、それまでにどちらをもらうかを決めなければなりません。

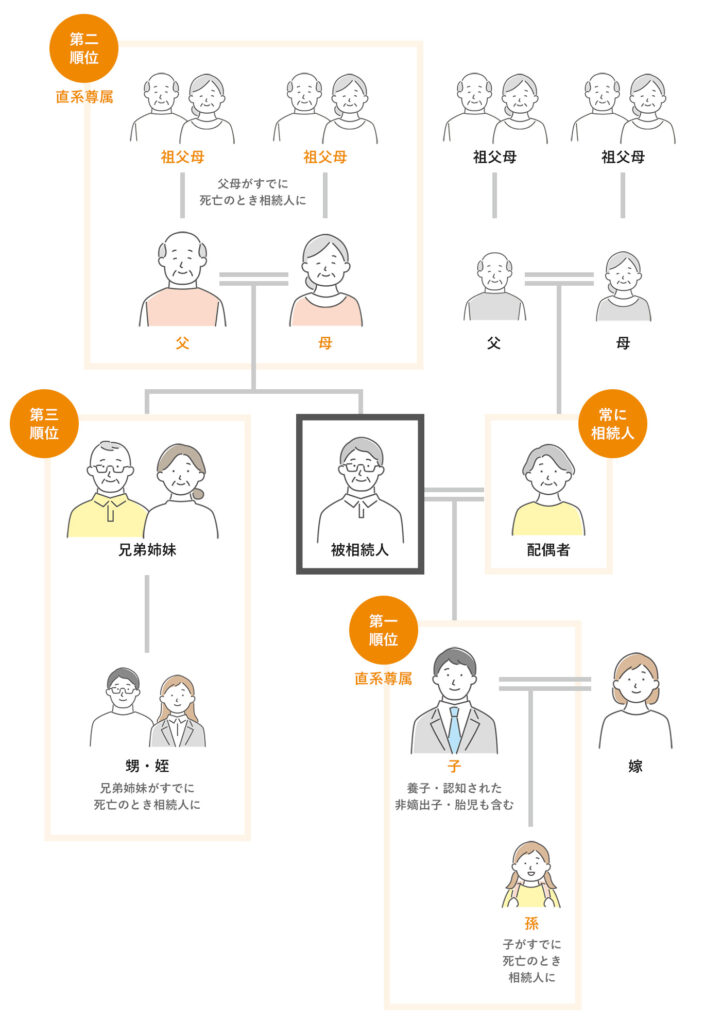

遺産を分けるうえで前提となるのが遺言書の有無です。遺言書は被相続人がどのように遺産分割をするかを記した書類であり、遺産分割は遺言書に従わなくてはいけないと決められています。

したがって、遺言書があればその意思に沿って、遺言書なしと判断されれば相続人の話し合いで遺産を分けます。

目次

● 遺言書がある場合

相続手順

- 原則、遺言書の内容に従い相続手続きが行われる。

- 遺産の分割方法が遺言書に全て記載されている場合、遺産分割協議は不要。

メリット

- 遺族が遺産分割について悩む必要が無い。

- 遺産分割協議の手間が省ける。

- 孫、嫁、友人、内縁の妻など、法定相続人以外へ財産を譲渡することも可能。

- 子供の認知、相続人の廃除が可能。

デメリット(※:自筆証書遺言の場合)

- 遺言書が法律上の形式要件を満たさない場合、無効になってしまう。

- 遺言書の紛失や発見されないままの可能性がある。※

- 遺族によって、内容の改ざん、破棄、隠蔽される可能性がある。※

- 本人の意思かどうか分からず、遺族間でトラブルになる可能性がある。※

- 家庭裁判所での検認が必要。※

● 遺言書がない場合

相続手順

- 原則、法定相続人が法定相続分で遺産を相続する。

- 相続人全員が遺産分割協議を行い、全員一致で遺産の分割方法を決定する。

- 財産の名義変更手続きには、相続人皆の協力が必要。

メリット

- 亡くなった本人による準備が不要である。

デメリット

- 遺産の分割方法で相続トラブルが起きやすい。

- 故人の意思が反映されるとは限らない。

- 法定相続人以外への遺産の譲渡ができない。

- 相続人多数、未成年者・行方不明者がいる場合、相続手続きが非常に複雑である。

- 相続人全員の合意なしに手続きを進めることができない。

- 相続人がいない場合、原則、遺産は国庫に入る。

1. 遺言書の有無を確認しよう

遺産を分けるうえで前提となるのが遺言書の有無です。遺言書は被相続人がどのように遺産分割をするかを記した書類であり、遺産分割は遺言書に従わなくてはいけないと決められています。

したがって、遺言書があればその意思に沿って、遺言書なしと判断されれば相続人の話し合いで遺産を分けます。

1-1. まず遺言書を探そう

遺言書を探すうえで知っておきたいのが遺言書の種類です。自宅に遺言書がないからと言って遺言書なしと判断しないよう注意してください。もし、遺言書が見つかれば遺産分割のやり直しもあり得ます。

● 自筆証書遺言を探す

自筆証書遺言とは、自分で書いた遺言書のことです。自宅を隅々まで探してみましょう。

自筆証書遺言が見つからなければ公正証書遺言や秘密証書遺言についても探しましょう。

● 公正証書遺言や秘密証書遺言を探す

公正証書遺言とは、公証役場で作成し、公証役場に保管した遺言書、秘密証書遺言は内容の精査をしないまま公証役場に保管した遺言書のことです。遺族に告げていない場合、写しを保管していない場合は遺言書検索システムを使います。

どの公証役場からでも全国の公正証書遺言と秘密証書遺言のありかを調べられます。

遺言書が見つかったとしても、遺言書が無効であれば遺言なしという扱いになります。この問題は自分で書く自筆証書遺言や、内容を確認しない秘密証書遺言で起こります。公正証書遺言は法律のプロである公証人が遺言者に代わって作成するため確実に有効です。

遺言が無効になるパターンとしては自筆証書遺言の一部を他人に書いてもらった、日付を明確に定めなかった、書式が間違っていたなど些細なものが多いです。公正証書遺言以外は、家庭裁判所の判断で有効・無効が決まります。

もし、家庭裁判所が無効と判断したら遺言なしという処理がされます。遺言に従うかどうかは相続人の自由です。

2. 遺言書がある場合

2-1. 遺言書がある場合の相続の流れ

遺言書がある場合には、どのような形で相続の手続きを進めることになるのでしょうか。

その流れを次の一覧表で確認しておきましょう。

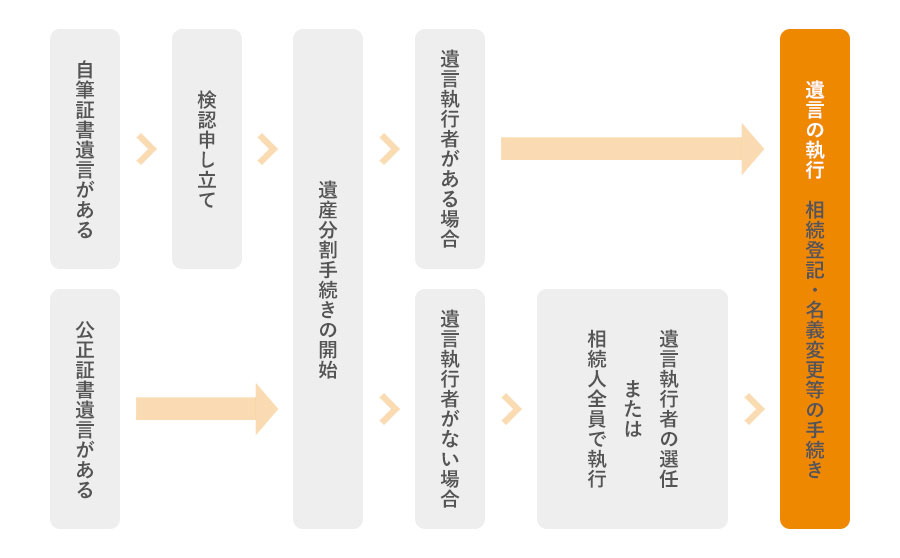

● 検認とは?

自筆証書遺言があった場合、その遺言書に記載されている財産の分け方や相続人に関する事柄について争いになることがあります。

ただ、それ以前の問題として、その遺言書が本物かどうか、改ざんや偽造・変造がされていないかということで争いになる場合もありますし、発見された遺言書の内容を不服に思う相続人が破棄してしまったり、後から書き換えてしまったりするといったことも考えられます。

そのため、どのように遺言書を保管しておくかという問題が生じます。そこで、自筆証書遺言を発見した相続人は、遺言書を発見したことを家庭裁判所に申立てて、検認の手続きを行ってその内容を明確にするとともに、検認の時点において日付や署名などの状態を確認することで、その後に変造されたり紛失したりしても問題のない状態にする必要があります。

この手続きを「検認」といいます。

● 遺言の執行とは?

遺言書がある場合には、その遺言書に書かれている内容を実現する必要があります。記載されている内容の中には、誰かが何かの行為を行う必要があるものと、特に何らかの行為を必要としないものがあります。

遺言書の内容を実現するために必要な行為を行うことを「遺言の執行」といいます。

2-2. 自筆証書遺言と公正証書遺言の違い

遺言書として一般的によく利用される自筆証書遺言と公正証書遺言とでは、相続に関する手続きに違いがある部分があります。それぞれの遺言書がある場合の手続きの進め方について確認しておきましょう。

① 自筆証書遺言がある場合

自筆証書遺言がある場合は、できるだけ早く検認の申立てを行う必要があります。

申立書や申立人の戸籍謄本・住民票、遺言者の出生から死亡までの戸籍謄本、相続人全員の戸籍謄本など必要な書類をそろえて、遺言者の最後の住所地を管轄する家庭裁判所に申立てを行います。

検認の申立てを行うと、後日、家庭裁判所から検認の期日が通知されます。申立人以外の相続人が立会いすることも認められますし、立会いがなくても検認は有効に行われます。

検認期日になったら、申立人は遺言書を持って家庭裁判所に行き、遺言書の開封を行い、検認が終了したら、検認済証明書の交付を申請します。この証明書は、相続登記などを遺言書に基づいて行う際に必要となるため、忘れずに申請を行う必要があります。

② 公正証書遺言がある場合

公正証書遺言があるとわかっている場合は、公証役場でその遺言書の写しを発行してもらうこととなります。どの公証役場で作成されたのかという点も分かっているのであれば、直接その公証役場へ行って手続きを行いましょう。

ただ、実際には公正証書遺言を作成しているのかどうかが分からない場合や、どの公証役場で作成したのかが分からない場合もあります。そのような場合は、最寄りの公証役場で検索してもらうことができます。

平成元年以降に作成した公正証書遺言について、その作成者・生年月日・性別などを管理しており、どの公証役場で作成したのかを教えてもらえます。実際に公正証書遺言の写しを発行してもらうためには、その遺言書が作成された公証役場に行く必要がありますが、遺言書が作成されていれば、確実に遺言書を手にすることができます。

そのため、公正証書遺言があるかどうか不明であっても、公証役場で遺言書の有無を確認するようにしましょう。

2-3. 遺言執行者の選定

遺言執行者とは、遺言の内容を実際に実現する人のことをいいます。

遺言書の内容にしたがって、相続人の代わりに相続財産を管理したり、名義変更の手続きを行ったりします。

① 遺言執行者を選定する必要がある場合

遺言書に記載されていても、遺言執行者がいなければ実現できない内容があります。

遺言書に以下のような内容の記載がされている場合には、必ず遺言執行者を選定しなければなりません。

- 子の認知がされた場合

婚姻関係にない男女間に生まれた子供について、男性が遺言書で自分の子供であることを認める場合です。 この場合、遺言執行者は認知届を作成し、役所に提出する必要があります。

- 推定相続人の廃除がされた場合

遺言者が生前に推定相続人から虐待を受けたり重大な侮辱行為を受けたりしていた場合に、遺言書でその人の相続権をはく奪することができます。 この場合、遺言執行者は家庭裁判所に廃除の申立てを行う必要があります。

- 推定相続人の廃除の取消しがされた場合

廃除を受けていた相続人について、遺言書でその廃除を取り消すこともできます。 この場合、遺言執行者は家庭裁判所に廃除の取消しを申立てます。

- 不動産の遺贈を受けたが、そもそも相続人がいない場合

遺言者に相続人がいない場合、不動産の所有権移転登記を行うことができません。 遺贈によって不動産を取得した場合、名義変更を行う際には相続人か遺言執行者のいずれかが必要ですが、相続人がいないのであれば、必ず遺言執行者を選定しなければなりません。

- 不動産の遺贈を受けたが、相続人が所有権移転登記に協力しない場合

遺贈により不動産を取得した場合には、相続人か遺言執行者が協力して不動産の所有権移転登記を行うこととなります。 しかし、相続人がその登記に協力してくれない場合には、遺言執行人を選定して登記を行うのです。

② 遺言執行者の選定方法

遺言執行者を選定するには、

- 遺言書で遺言執行者を指定する

- 遺言書で遺言執行者の選定者を指定する

- 家庭裁判所に遺言執行者の選任を申立てる

のいずれかの方法によります。

遺言書に記載された内容によっては、必ず遺言執行者を選定しなければなりません。この場合、遺言者は遺言書を作成する際に、遺言執行者を指定しておくことができます。事前に遺言執行者に指定することを打診しておけば、よりスムーズに手続きを進めることが可能となります。

ただし、事前に遺言執行者を指定することを打診していても、遺言執行者が先に亡くなってしまう場合や、気が変わって遺言執行者になることを拒否される場合も考えられます。そのような場合に備えて、遺言執行者を選定する人を指定することもできます。

遺言執行者が遺言書で指定されていない場合には、家庭裁判所に遺言執行者の選任を申立てる必要があります。たとえ相続人であっても、遺言執行者を勝手に選ぶことはできません。相続人や受遺者、遺言者の債権者などが遺言執行者の選任を申立てることができます。

誰を遺言執行者に選任するのかという問題がありますが、基本的に未成年者と破産者でなければ、誰でも遺言執行者になることができます。ただ、すべての相続人が納得して手続きを任せられる人は、それほど多くいるわけではありません。そのため、弁護士などの専門家を遺言執行者に選定することも選択肢となります。

2-4. 遺言書があっても遺産分割協議自体は可能!

遺言書に遺産分割の方法について記載されていると、その遺言書の内容にしたがって遺産分割を行うこととなります。この場合、遺産分割協議を行うことなく遺産分割を行い、相続の手続きを進めることができます。

しかし、遺言書の内容に不満を持っている相続人がいる場合もあります。このような場合、すべての相続人が合意していれば、遺言書の内容にしたがうことなく、遺産分割協議を行うこともできます。

遺産分割の内容に不満のある相続人がいる場合でも、できるだけ円満な遺産分割ができるように、遺言書の内容とは異なる形で遺産分割を行うことも、選択肢として検討する必要があります。ただ、相続人の中に1人でも遺産分割協議を行うことに反対する人がいる場合は、遺言書の内容にしたがって遺産分割を行うことはできません。

遺言書があれば、相続の際にスムーズに手続きを進めることができ、相続人同士でもめることはないと思っているかもしれません。しかし、実際には遺言書があってもさまざまな手続きが必要ですし、相続人同士でトラブルになる可能性もあります。

遺言書を作成する人は、すべての相続人が納得できるような内容の遺言書を作成することを心がけるようにしましょう。また、相続人は遺言書があるからといって、その内容がすべてと考えず、揉め事にならないような相続となるようにしましょう。

3. 遺言書がない場合

3-1. 遺言書がない場合の相続の流れ

3-2. 法定相続人を確定しよう

遺言書がないと分かったら、法定相続人を確定しましょう。

まず、法定相続人となるのは配偶者と子にあたる人です。次に、被相続人に子がいない場合は直系尊属(つまり親や祖父母など)が相続人となります。そして、被相続人に子も直系尊属もいない場合は被相続人の兄弟姉妹が相続人となります。この優先順位はあくまでも法定相続人に確定する順番であって、遺産の割合ではありません。

つまり、被相続人に子がいる場合は直系尊属および兄弟姉妹は法定相続人となりません。

法定相続人だけ探せばよいのは「遺言なし=法定相続人以外は遺産を相続できない」ことが確定しているからです。

3-3. 相続財産と債務を調査しよう

遺言なしということは、相続財産と債務に何があるのか把握できていない状態です。したがって、まずは遺産を分割する前に見落としている財産や債務がないか確認します。相続は被相続人の財産および債務を受け継ぐことですから、債務の確認は絶対に忘れないようにしましょう。

相続財産はお金と不動産だけではありません。有価証券や生命保険、ゴルフ会員権、骨董品など様々な形で残っていますし、もしかしたら隠し財産が眠っているかもしれません。

「べつにそんなものまでお金にしなくていいや」と思っている方もいらっしゃるかもしれません。しかし、相続財産を見落としてはいけない理由は「相続税の申告にかかわる」からです。相続税の申告は、相続税が0円の場合であっても行う必要があります。

相続税が発生する場合は、修正申告や申告の延滞によって税金が加算されます。遺品はすべて評価し、相続税の申告が終わるまで勝手に処分しないことが原則です。

残念ながら、被相続人が財産よりも多くの債務を抱えているケースもよく見られます。負の遺産を受け継ぐことは相続人にとって損をするばかりです。しかし、相続人が遺産を相続したくない時のためにこのような制度が設けられています。

● 限定承認

限定承認とは、相続人が承継する財産の範囲内で、借金等マイナスの財産を負担することをいいます(民法922条)。

限定承認しようとする場合は、相続の開始があったことを知ったときから3か月以内に家庭裁判所に相続人全員で申し立てなければなりません。

また、一度限定承認すると、撤回することはできません。

● 相続放棄

相続財産のプラスかマイナスかに関わらず、すべての財産を承継しないことを相続放棄といいます。

相続放棄をすると、はじめから相続人とはならなかったものとみなされます(民法939条)。 意外と知られていませんが、借金以外にも、未払いの家賃や水道光熱費、滞納していた税金なども、相続放棄の対象となります。相続放棄は自分が相続人になったことを知った日から3か月以内に申し立てなくてはいけません。

限定承認や相続放棄をする条件として、財産を処分しないこと、財産を隠さないこと、財産を財産目録に記載しないことがあります。

よって、負債を相続したくない時は相続財産に絶対に手を付けないでください。葬儀費用については相応な範囲までなら不問とされるのが判例の動向です。

3-4. 遺産分割協議で一から決める

遺言なしの場合は、被相続人の意思に拘束されません。よって、遺産分割協議によって法定相続人の納得がいくように遺産を分けます。

極端な話、合意さえあれば被相続人の子が3人いても配偶者が100%遺産をもらうことや3兄弟のうちだれかが極端に多く遺産を受け継ぐことも可能です。たとえ、被相続人に冷遇されていたとしても、遺産分割協議には何ら関係ありません。逆に言えば、被相続人の思う配分で遺産を分けたければ法的に有効な遺言書を遺すしかないのです。

遺産分割協議において必要なのは法定相続人すべての合意です。ただ、遺産分割協議のために1カ所に集まるのは難しいのが現状ですから、遺産分割協議に電話で参加することも可能です。大切なのは全員の意思で遺産分割を決めることです。

● 法定相続人が全員揃わない際の対策

では、法定相続人のだれかが行方不明になっている、行方は戸籍附票で分かったものの一向に取り合ってくれないといった場合はどうすればよいのでしょうか。

前提として遺産分割協議は相続人全員の合意を必要とし、かつ相続には時効の概念がありません。そうである以上、法定相続人のうち一人でも省いた遺産分割協議書は無効となります。このままでは、永遠に遺産を分けられないためこのような対策があります。

● 不在者財産管理人の選定

不在である相続人の代わりに財産管理を行う人を不在者財産管理人と言います。

不在者財産管理人は、財産管理を主な役割としますが、家庭裁判所に権限外行為の許可という申請をすることで遺産分割協議に参加することが可能です。不在者財産管理人は、不在である相続人の代わりに遺産分割協議書に合意し、署名捺印をすることができます。

不在者財産管理人は利害関係のない人物、あるいは弁護士、司法書士を選ぶのが原則です。

3-5. 遺言書がない場合でもスムーズな遺産分割をしたいのなら弁護士に相談!

遺言なしの遺産相続を円満に行うためには、感情に囚われない第三者の目線が必要です。

当事務所では、豊富な実務経験から法律だけでは解決できない遺族の感情もサポートし、相続人みんなとって「公平」かつ「損のない」遺産相続を目指します。困っている皆様、ぜひ一度、当事務所までご相談ください。

誰もが亡くなった後、家族や親族が遺産を巡って争うことを望むわけはありません。むしろ、人々は生前に「立つ鳥跡を濁さず」という精神で、遺恨を残さずにこの世を去ることが理想的な状況だと考えているでしょう。多くの人々は、遺された家族が争うことなく、協力しながら生活できることを切望しています。

その一方で、遺族間での遺産に関する争いは年々増加しております。もちろん、これらのトラブルの発生は、必ずしも遺産を残す人の責任だけではありません。元々家族間で問題を抱えている場合もあるでしょう。

さらに、遺族は葬儀の準備や墓地の手配など、多くの複雑な事務作業を行う必要があり、これらの手続きには大きな費用が発生することもあります。また、遺産の申告や納税も必要となり、遺産に対する相続税の負担は決して小さくありません。

しかし、家族や親族間の遺産を巡るトラブルを事前に防ぐ方法や、葬儀後の複雑な事務作業や税金の負担を軽減する手段は存在します。それらの方法は、主に被相続人、つまり本人による生前対策によるものです。

目次

1. 生前対策を行うメリット

ではまず、生前対策を行うメリットについて解説致します。

- 遺族間や相続人同士のトラブルを防ぐ

- 煩雑な役所での手続きや相続手続き、遺産整理の負担が軽くなる

- 相続税の負担が軽くなる

このように、相続の生前対策を行なうメリットは遺族や相続人に対するものであり、ご自身に対するメリットではありません。

しかし、ご自身の死後、ご家族が抱く不安や心配を少しでも和らげることは、きっとご自身にとっても大きなメリットとなるはずです。また前述したように、ご自身のこれまでの人生を振り返る絶好の機会にもなります。

では、相続の生前対策はいつから始めたらいいの?そう思う方も多いかと思います。

2. 生前対策を行うタイミング

年齢を重ねれば重ねるほど可能性は大きくなりますが、死は年齢に関係なく誰にでも必ず訪れるものです。さらに、死はある日突然やってくるといったケースも非常に多いのが現実です。

よって、誰もが死の準備を事前に整えることができるわけではありません。例えば、不慮の事故により突然死を迎えてしまった方は、遺族にメッセージを残すこともできません。

このように、相続の生前対策を始めるタイミングは早いに越したことはありません。“思い立った時が適切なタイミング”と言って良いでしょう。

3. 生前対策の大きな流れ

生前対策には、財産管理や遺産分割、相続税対策、さらには認知症に備える対策など多岐にわたります。生前対策の大きな流れとしては、所有財産の整理を行い、どのような目的で生前対策を行うのかを判断するため現状分析をし、最後に目的を実現できる生前対策を選択することになります。

そこで、このような遺族間のトラブルを予防し、遺族が葬儀後に直面するであろう様々な問題を軽減するための生前対策について順番に説明致します。

3-1. 所有資産の整理をする

預貯金や有価証券、不動産など、自分の所有財産を把握しましょう。

相続財産がどれだけあるのか、把握しておくことは極めて重要です。もちろん預貯金だけではありません。ご自身が名義となっている自宅や土地、車、各種コレクション、株などの有価証券、ゴルフ会員権、貴金属類等経済的価値のあるものすべてリストアップし、目録を作成しましょう。もし借金や住宅ローンのような負債もあるならば、それも忘れず目録に入れましょう。

そうすることによって遺産を整理する遺族の負担を軽減することができ、また家族と相談して不要なものがあればご自身で処分して金銭に変える余裕も生まれます。 仮に負債があったとしても、事前にわかっていればそれなりの対策を取ることも可能です。資産以上に負債が大きければ、相続放棄という選択を検討することもできます。

不動産の場合、現在住んでいる家以外に、借地や借家、譲り受けた農地や山林など、誰が名義人なのか再確認しましょう。不動産の名義人は、法務局で登記簿謄本を取得すると確認できます。

目録は最低でも1年に1回は更新するようにしましょう。

3-2. 相続人の確認をする

相続財産の目録を作成したら、法定相続人を確認します。

法定相続人が誰になるのか、順位はどうなるのか等についてしっかり検討するために家系図の取得をおすすめします。

被相続人が、独自に相続人を決めても問題ありません。例えば、老後の面倒を見てくれた長男に相続財産の○割を相続させる、等と決めることもできます。その旨を遺言書に記し捺印して正式な書類としておけば、相続開始後、その遺言内容は執行されることになります。

ただし、特定の相続人1人に全財産を相続させたとしても、後々他の相続人が遺留分を請求することがあります。そこから法廷騒動に発展してしまうこともあるので、要注意です。

3-3. 現状分析をする

安心した老後の生活や相続について家族に安心してもらうためには、現状分析が不可欠です。生前対策を行ううえでの現状分析のポイントとして、自分の老後や死後に家族にどう行動してほしいか、今の自分は何をすべきかを明確にすることが挙げられます。方向性を誤ってしまうと、間違った生前対策を選択しかねません。

たとえば、

- 円満の遺産分割

- 円満の相続手続き

- 納税資金の確保

- 相続税の軽減

などが課題として考えられるでしょう。こうした課題に対して、生前対策のあらゆる選択肢を比較・検討する必要があります。なかには、判断力が低下してしまうと選択できない生前対策の方法もあるため注意が必要です。

相続人が複数人存在する場合、遺産分割が問題となります。例えば、相続財産に土地があった場合です。土地を人数分で割って、相続人全員がそれで納得すればいいのですが、どうしても不公平感は発生してしまいます。まして家などは分けることができません。 そこで財産を分割しやすい状態にしておけば、つまり売却するなどして現金化しておけば、容易に分けることができます。

また現金は、相続税の納税資金としても使うことができます。現金での相続は、相続人に取ってメリットになるのです。

相続対策を実行するにあたり、上記で挙げた課題を解決するような対策を検討しましょう。たとえば、円満な遺産分割が目的である場合には、生前対策として遺言書が考えられます。

遺言書がないと、相続人が参加する遺産分割の協議で紛争になるケースが考えられるだけでなく、遺産分割が確定しないことには相続税を軽減する特典も受けられません。また、相続税の軽減が目的の場合には、配偶者の税額軽減を利用するなど、特例を活用した生前対策が考えられます。

4. 知っておきたい生前対策

生前対策として考えられることは、主に以下の5つになります。

次は、各生前対策に対してメリットやデメリットを紹介していきます。 最善の対策方法を検討しましょう。

4-1. 遺言書

相続における各種のトラブルを防ぐためには、被相続人の思いを遺言として遺族、相続人に明確に伝えることが非常に重要です。

遺言書とは、被相続人が、自分の財産を誰にどのような形で残すのかなど、自分の最終意思を死後に遺した文書です。被相続人の死後に相続が発生するため、遺言書の内容が明らかにされた場合でも被相続人の意思に基づいて書かれたものかを確認できません。堅苦しい文書のイメージの遺言書ですが、その分遺族や相続人に与える影響は大きく、民法で規定された通りに作成すれば、法的効力を発生させることもできます。

民法によって、「遺言事項」と呼ばれる、遺言と認められる事柄について方式が厳格に定められています。遺言事項に当たる事柄を記載することで、遺言は法的な効力をもつことになります。

そこまで大袈裟なものではなく、自分のこれまでの人生を振り返り、自分の思いをもっと自由に書き記したい、遺産だけでなく自分の思いや希望を遺族に伝えたい、と願うならばエンディングノートが適しています。

エンディングノートとは、人生の終末期に迎える死に備えて自分の思いや希望を書き記すノートです。遺言書のように決まった形式のものではなく、自由になんでも書き記すことができます。無地の大学ノートでも、市販のエンディングノートを活用してもいい。パソコンを使ってもいいでしょう。ただ、遺言書のように法的効力はありませんので、そこは要注意です。

4-1-1. 遺言書作成時の注意点

遺言書を作成する際に注意したい点として、以下の3つが挙げられます。

● 遺言は遺言能力がないとできない

遺言能力とは、遺言を残す本人が遺言を理解して、その結果自分の死後にどのようなことが起きるのかを予見できる能力をさします。遺言能力を有するかについては、法律の専門家のあいだでも確たる見解はありません。裁判においては、遺言をする内容の重要性や難しさと、遺言者の能力を表すさまざまな要素を総合的に判断したうえで、遺言能力があるかどうかを判断します。

● ルールに従った遺言でないと法的に効力をもたない

法的に効力をもつ遺言事項は民法によって定められています。よく使われる遺言書の作成方法は、自筆証書遺言と公正証書遺言です。自筆証書遺言の場合、長期の保存に耐えうるような便せんと封筒、ペンを用意し、「全文」「日付」「氏名」を自筆します。押印して封印などを施して遺言書を保管しましょう。 保管場所に困った場合には、自筆証書遺言書保管制度を利用して遺言書を法務局に保管してもらうことも可能です。公正証書遺言の場合、2人以上の証人立会いのもと、遺言者が遺言内容を口述して公証人が筆記作成します。公証役場で保管されるため安心です。

● 法的効力のある遺言事項は定められている

遺言に書ける遺言事項は民法で定められています。具体的には、相続分や遺産分割方法の指定や特別受益の持ち戻しの免除、遺留分侵害額請求の負担方法の定めや遺言執行者の指定、未成年後見人や未成年後見監督人の指定などが挙げられます。たとえば、葬儀や埋葬の方法といった遺言事項以外の事柄は、法律上の効果が認められるものではないので注意しましょう。

4-1-2. 遺言書のリスク

遺言書のリスクもあります。

● 遺言書の作成には法的な知識が必要

法律の知識の乏しい人が自筆証書遺言を作成したとしても、ルールに従っていないと法的に有効な遺言書とはいえません。また、場合によっては遺留分侵害額請求が行われる可能性があります。公正証書遺言にしたからといって、法的に効力をもつ遺言になるとも限りません。 たとえば、遺言者本人が認知症と診断されていた場合には、公正証書遺言であっても無効になったケースがあります。

遺言書の作成には、法律家のアドバイスを受けるもしくは依頼するのが最適と言えるでしょう。

● 相続人や受遺者が遺言者よりも早く死亡した場合、その人への遺言部分は失効する

遺言者が亡くなる前に受遺者が死亡した場合は、遺贈の効力は発生しません。遺言者が推定相続人の代襲者などに相続させるという意思を遺言者がもっていたと見なすべき事情がない限り、遺言の効力は失効してしまいます。

4-2. 相続税の特例を活用した生前対策

相続財産にかかる相続税を低く抑えるための生前対策として、相続税を減らすために利用できる各種特例を活用することが考えられます。

4-2-1. 配偶者の税額軽減の活用

これは、配偶者だけが利用できる制度です。配偶者が遺産分割や遺贈により取得した遺産額から、配偶者の法定相続分相当額か1億6,000万円のいずれか大きい方の金額を差し引いて、残った金額にのみ課税するという制度です。差し引く金額のほうが大きい場合には、課税されません。よく「配偶者居住権」と言われています。

配偶者居住権とは?

「配偶者居住権」とは簡単にいうと「残された配偶者の老後を守る」「住み慣れた自宅と老後の資金の両方を確保する」という目的のもと、残された配偶者が「夫婦で住んでいた自宅に、そのまま死ぬまで無償で住み続けることができる」権利のことです。

4-2-2. 生命保険の活用

生命保険は、特定の人に保険をかけて、その人が亡くなったときなどに指定された受取人が保険金を受け取れる仕組みです。

たとえば、生命保険を契約した方と被保険者とが同一人物である場合、被保険者が亡くなると相続税がかかるのですが、保険金の受取人が被相続人である場合には、残された家族の生活保障のために死亡保険金が非課税になります。死亡保険金の非課税枠は

500万円 × 法定相続人の数

となっています。

たとえば、被相続人が相続人の配偶者と子ども1人である場合には、最大で1,000万円まで死亡保険金に相続税はかかりません。

4-2-3. 小規模宅地等の特例の活用

小規模宅地等の特例とは、たとえば自宅の土地であれば、評価額が330平方メートルまで8割減額される制度です。小規模宅地の特例を活用するためには、いくつかの要件があります。

自宅の土地であれば配偶者が相続する場合は無条件に適用されますが、配偶者以外の相続人が相続する場合にはいくつかの要件を満たさなければいけません。「被相続人と同居していたか」「同居していなくても持ち家をもっていないか」などの要件を満たせば、小規模宅地等の特例は適用されます。

4-2-4. 債務控除の活用

相続財産の課税価格を算出する段階で、預貯金や不動産などプラスの財産から借金などのマイナス財産を差し引きます。これが債務控除です。

債務控除できるのは、借入金やローン、未払い金などの債務や、葬式費用です。ただし、墓地や仏具などの購入費用で、生前に購入していたものの未払い金がある場合は、債務控除の対象外になります。

4-3. 生前贈与

生前贈与とは、自分が生きているあいだに自身の財産を子どもや孫など親族に分け与えることです。生前贈与を行う人は贈与者、財産を受け取る人は受贈者と呼ばれ、受贈者は生前贈与を受け取る際に、暦年課税か相続時精算課税のいずれかを選択できます。

暦年課税とは、受贈者が1年間で受け取った財産の合計額が110万円を超えた場合、超過分に対して贈与税が課税される制度のことです。

これに対して相続時精算課税とは、原則として60歳以上の父母または祖父母から、20歳以上の子どもや孫に対し、財産を生前贈与した場合に選択できる制度のことです。 相続税精算課税には2,500万円の特別控除があり、限度額に達するまで何回でも控除可能です。

4-3-1. 生前贈与のメリット

生前贈与で相続税を節税するメリットとして、次の2点が挙げられます。

● 大きな節税効果が見込める

暦年課税で生前贈与を行うと、年間の贈与額が110万円以下ならば贈与税は課税されません。非課税限度額を超えると、超過分に対し超過累進課税で10〜55%かかります。そのため、110万円以下に分けて贈与することで、贈与税が課税されずに相続税の課税対象になる財産を減らせます。

● 財産を自由に贈与できる

生前贈与の場合、いつ誰に何を贈与するかなど贈与の方法を自由に選択できます。そのため、相続時のトラブルを未然に防ぐ対策になります。また、不動産や有価証券など価額が変動するものを渡す場合に、将来値上がりする可能性が高い財産に対して事前に贈与することで節税になる可能性があります。

4-3-2. 生前贈与のデメリット

生前贈与で相続税を節税するデメリットとして、以下の2点が挙げられます。

● 税務署から否認されるケースがある

生前贈与を税務署に認めてもらうためには対策を講じておかねばなりません。贈与者と受贈者とのあいだで財産贈与の合意があること、贈与契約書を作成すること、書類で贈与したと証明できること、受贈者が贈与された財産を使っていることなどが挙げられます。

たとえば、現金手渡しや名義預金、へそくりなどは税務署に否認されるケースが多いので、注意が必要です。

● 相続時点から3年以前の贈与は相続税の対象

被相続人が亡くなる前3年以内に相続人に対して行われた贈与の財産は、被相続人の相続財産に加算され、相続税が課税されます。これを生前贈与加算と呼びます。 生前贈与で節税効果を得られたと思っていても油断できません。

4-4. 成年後見制度

成年後見制度とは、認知症など判断能力が衰えてしまった方に対して、財産管理や身上保護などで支援する制度です。成年後見制度により、被後見人の財産を不当な契約などから守ることが可能です。

成年後見制度は、法定後見制度と任意後見制度とに大別されます。法定後見制度は、すでに判断能力が低下した人に対して、家庭裁判所が選任した法定後見人が被後見人を財産管理や身上保護で支援する制度です。

これに対して、任意後見制度は、将来判断能力が低下するリスクに備えて、被後見人を支援する任意後見人を選び、どのように支援するかを任意後見契約として記す制度です。

4-4-1. 成年後見制度のメリット

成年後見制度のメリットとしては、次の点が挙げられます。

● すでに判断能力が低下してしまった方の財産も管理できる

成年後見制度のメリットとして、すでに判断能力が低下してしまった方に対してでも、財産を管理できることが挙げられます。後述する家族信託の場合、財産を所有する委託者の判断能力が低下してしまうと、受託者とのあいだで家族信託の契約を結べません。

判断能力が低下してしまった方が法定後見制度を利用する場合、判断能力の程度に応じて、「補助」「保佐」「後見」のいずれかの制度を利用することになります。家庭裁判所に成年後見制度を利用するための申立を行い、家庭裁判所が診断書などをもとに被後見人の判断能力の程度を判断します。

4-4-2. 成年後見制度のデメリット

成年後見制度のデメリットとして、次の2点が挙げられます。

● 手続きに手間とお金がかかる

法定後見制度を利用する場合、家庭裁判所に申立する必要がありますが、申立手数料や後見登記手数料など出費がかさみます。診断書や戸籍謄本など申立に必要な書類も多く、手間とお金がかかってしまいます。

任意後見制度を利用する場合でも、後見人と被後見人とのあいだで任意後見契約を結ぶ必要があり、公正証書を作成しないといけないため、手続きが煩雑です。これに加えて、後見制度を開始すると、後見人の基本報酬が月額2万円程度、管理財産額によっては平均月額3~6万円の費用が発生します。

● 途中で中断することができない

一旦、成年後見制度を利用すると、被後見人が亡くなるまで契約を途中でやめることはできません。そのため、契約が終わるまで成年後見人や後見監督人に報酬を支払う必要があり、期間が長いほど費用負担が大きくなるでしょう。

4-5. 家族信託

家族信託とは、自分で財産を管理できなくなったときに備えて、自分の財産の管理や処分する権限を家族に与えることを指します。財産を所有する委託者が信託契約によって受託者に財産の管理や処分する権限を与え、委託者の財産を受益者が得るというのが、家族信託の仕組みです。

親などの判断能力が低下すると、預金口座が凍結されて引き出されなかったり、実家など不動産を売却できなかったりなど、資産が凍結されるリスクがあります。こうしたリスクに備える対策方法が家族信託だといえます。

4-5-1. 家族信託のメリット

家族信託のメリットとして、以下の2点が挙げられます。

● 委託者の思い通りに財産承継できる

家族信託では、親族の誰を受益者にして、財産を承継させるのかを自由に決めることができます。遺言と違って、2世代・3世代先の相続まで委託者が決定できます。

また、受益者がさらにどのように財産を相続するのかについてまで、家族信託で決められます。たとえば、妻が受益者の場合、妻が亡くなったときに子を受益者にするという信託契約を結べば、実質妻の相続についても決定できることになります。

● 財産を管理してほしい人に管理してもらうことができる

不動産や預貯金、会社など、あらゆる財産を管理してもらいたい人ごとに管理させることも可能です。たとえば、次男に会社を承継し、長男に残りの財産を管理してもらうことも可能です。また、受け継がれた財産の使い道も原則、自由に決めることができます。

4-5-2. 家族信託のデメリット

家族信託のデメリットとして、以下の2点が挙げられます。

● 判断能力が無い方は家族信託を利用することができない

家族信託では、認知症など判断能力がない方は信託契約を結ぶことができません。信託契約は、契約当事者が内容や法的効果を理解していないと、有効に締結できないためです。 ただし、物忘れ程度の軽症である場合には、家族信託の契約内容を理解できていると確認されれば、契約を締結できるケースもあります。いずれにせよ、認知症が発症する前に、しっかりと対策する必要があります。

● 成年後見制度にはできて、家族信託にはできないことがある

家族信託も成年後見制度も、判断能力の低下に備えて家族などに財産管理を委ねることができる制度です。成年後見制度では、介護施設や病院などへの入所手続きといった身上保護を後見人に支援してもらうことが可能です。ところが、家族信託で家族に託すことができるのは財産管理や処分だけです。

4-6. 家族会議

ここで、生前対策において最も大切なことについて解説致します。それはつまり“家族会議”です。

相続の生前対策は様々ありますが、家族会議は最も重要な対策のうちの1つです。家族間の争いの原因で最も多い事例は、遺産を巡る争いです。現所有者が存命のうちに家族会議を行ない、遺族や相続人の全員が納得する結論を出すことができれば、余計な争いを回避することができます。

では、家族会議では一体何を協議すれば良いのか? 数ある議題の中でも特に重要な議題3つをご紹介します。

4-6-1. 現状把握と情報共有

被相続人が所有する財産の収支状況を知り、それをしっかりと把握し、相続人全員がその情報を共有することが非常に重要です。

例えば、被相続人の持つ財産が預貯金や現金のようなプラスの財産ばかりとは限りません。負債を抱えている可能性もあります。事前にその収支と金額を調べ、相続人同士がその扱いについて話し合いをしておけば、遺産相続時の争いを未然に防ぐことができます。

4-6-2. 介護について

家族会議は、被相続人の死後に備えるためのものとは限りません。被相続人が病気により要支援・要介護の状態となった場合、家族の対応や介護サービスの利用等、被相続人の生活についても話し合う必要があります。

誰が、どこでどのように面倒を見るのか、介護施設に移り住むのであればその資金をどうするのか、居住していた自宅はどうするか、などについて家族会議で話し合い決定しなければなりません。

もちろんその決定は、介護される本人の意思や希望も反映されたものでなくてはならないため、時間をかけた話し合いが必要不可欠です。

4-6-3. 家族信託・財産管理委任契約

例えば、ご自身が投資用の不動産を所有している場合、信託の制度を利用して家族である配偶者や子どもに不動産管理の権限を渡す契約を交わすことができます。これを家族信託と言います。

この時、不動産の所有権移転登記が必要になるなど、煩雑な手続きが必要になりますが、信頼できる家族に管理を信託できるメリットは計り知れません。

また、財産を所有する者の判断能力が減退してしまった場合、財産管理委任契約を利用することができます。これは、判断能力が著しく減退した本人の代わりに信頼できる家族や第三者が、財産を管理する権利を引き継ぎ、財産管理や生活の事務を行なうというものです。

成年後見人制度と似ていますが、事前に信頼できる契約者を指定することができるという点で、大きな違いがあります。

4-6-4. 相続税の節税対策

相続の生前対策において最も重要な対策のうちの1つとして家族会議についてお話ししましたが、家族会議の議題の中も相続税の節税対策は、重要項目の1つです。

負担が大きいとされる相続税、遺族や相続人であれば、少しでもその負担を軽くしたいと考えるのは当然です。では、どうすれば相続税の負担を軽くすることができるのでしょうか。 ここでは、代表的なものをご紹介します。

① 生前贈与で相続財産を減らす

生前贈与とは、前述の通り、自分が生きているあいだに自身の財産を子どもや孫など親族に分け与えることです。当事者同士が贈与契約を交わすことで成立します。 相続税は、相続開始後の相続財産が課税対象となるため、相続財産を減らすことで節税が可能となります。例えば、結婚を控えている子や孫を受贈者として財産を贈与すれば、その意義は節税以上に大きなものとなるでしょう。ただし、注意すべきは贈与税です。財産を無償で贈与しても贈与税がかかってしまいます。そこで、暦年贈与を利用します。贈与税には110万円の基礎控除があるので、毎年110万円ずつ贈与すれば非課税にすることができます。つまり、相続税対策が早ければ早いほど、有利に対策を進めることができます。

② 生命保険等の非課税枠を利用

生命保険についても前述している通り、被相続人の死亡後に支払われる生命保険金には非課税枠があります。生命保険金が3000万円支払われたとすれば、【3000万円−500万円×法定相続人の数】が非課税枠です。法定相続人が3人いれば1500万円が非課税枠となり、残りの1500万円に相続税が課税されることになります。つまり、生命保険金が少なければ、また法定相続人が多ければ、それだけ税負担を減らすことができます。

③ 墓地や仏具を生前に購入する

被相続人の死亡、葬儀後、必ず必要になるのが墓地です。 先祖代々のお墓に入るのであれば、高額な費用の必要はありませんが、新たに墓地を購入または契約する場合、それなりに高額な費用な発生します。墓地や墓跡、仏壇仏具には相続税は課税されないため、生前にそれらを購入しておくことで、相続財産が減り、相続税の負担を軽くすることができます。

④ 相続時精算課税制度の利用

贈与税の特別控除に1つに相続時精算課税制度があります。これは生前贈与で2500万円までなら贈与税がかからないという制度です。特例であるため計算式は少し複雑で、【(課税価格−特別控除額)×税率】となります。

5. 相続の生前対策に関する相談先

以上、相続の生前対策について解説してきましたが、このように相続の生前対策だけでなく、相続には様々な法的知識が必要となってきます。どの法を適用するか、また法の改正などもあるので、専門家以外の方が独自で随時調べるのは非常に困難といえます。

被相続人自身が法律の専門家でない限り、相続の相談は専門家に相談すべきと言えるでしょう。法律について、また税金についても知識豊富な弁護士への相談をおすすめ致します。

相続の生前対策は、数十年にもわたる人生の終焉を迎える前の最後の大仕事といえます。 中には病気や怪我、不慮の事故により、遺族に何ら意思を伝えることができずに死を迎えてしまう方も大勢いらっしゃいます。家族や親族のために、そして何よりご自身のために、相続の生前対策の実施をご検討ください。

当事務所は、相続対策についての知識・経験が非常に豊富なスタッフが在籍しております。相続について、生前対策について、具体的な流れについて説明致します。お悩みの方は、ぜひ一度、当事務所までご相談ください。

近年、相続トラブルは増加の一途をたどっています。「我が家は財産が少ないから。争うような財産はないから。相続トラブルは無縁!」と思われる方も多いと思いますが、司法統計によると家庭裁判所に持ち込まれた遺産分割のうち、75%が遺産額5000万円以下となっており、うち33%は遺産額が1000万円以下でした。

ここでは、トラブルになりやすい遺産相続の特徴から、未然に防ぐ方法、また、争いになってしまった時の対処法を解説いたします。

目次

1. 親戚間でトラブルになりやすい遺産相続の特徴

1-1. 財産がさほど多くない

親戚間でトラブルになりやすい遺産相続の特徴の一つは、財産がさほど多くない場合です。

さほど多くない財産の中で、不動産が多くを占めていると、とくにトラブルが起こりやすくなります。不動産は複数の人数では分けにくい資産です。誰か一人が不動産を相続して、その人の相続分がぐっと上がることで他の相続人は相対的に相続分が減ります。

財産が多いともめることを予測して、生前に遺言書を作成するなどして対処することがありますが、財産がさほど多くない場合には“大した財産がないのだから、遺言書なんて必要ないだろうだろう”と思い込み、生前に遺言書の準備をしないケースが非常に多いのです。財産がさほど多くない人こそ、トラブルになりやすいことを考慮して、遺言書を作成するようにしましょう。

裁判所の統計からみても、遺産額が5,000万円以下で相続争いに発展しているケースが7割を占めています。ごく普通のご家庭で、揉めるような財産はないと思っていても、実はそんなことはなく、相続争いは遺産の多い少ないに関わらず、誰にでも身近に起こり得ることなのです。

1-2. 相続分が極端すぎる

極端な遺産分割は、トラブルの元となりやすいです。

例えば、被相続人が「遺産は全て長男に相続させる」という旨の遺言書を作成したとします。他の兄弟姉妹は、何ももらえなくなってしまうので長男に文句を言うことでしょう。文句を言うだけであればまだ良いですが、人間関係が壊れてしまうかもしれません。

実際のところ、このような極端な遺産の分け方については、何ももらえない側の人が遺留分を主張することで最低限の遺産を受け取ることができます。もっとも、遺留分を主張しても聞き入れてもらえなかった場合は、裁判で争うことになります。

親戚間で争うとなると、さらに関係が悪くなってしまうこともあるということを覚えておきましょう。

1-3. 借金が多い

親戚にお金を借りていたことがあると、相続の時にトラブルになることがあります。

お金を貸していた親戚としては、お金を取り戻したいので相続財産の中から返済を求めるでしょう。親戚とのお金のやり取りでよくあるのは、口約束です。いくら借りたのか、記録が残っていないことがあります。

証拠がないものを返したくない、と相続人は思うでしょう。相続人が周りとお金の貸し借りがあるような場合は、注意が必要です。

1-4. 人間関係が希薄

そもそも人間関係が希薄な場合も、トラブルが非常に発生しやすいです。

家族関係が複雑な家庭の場合、親戚同士であっても連絡を取ることがないケースがしばしば見られます。心理的な関係も複雑であると、なおさらマメな連絡は無いでしょう。

相続を進めるには、まずは戸籍の収集をして、相続人を確定する必要がありますが、慣れていない人の場合は養子や婚外子などを見落としてしまいがちです。それでも、連絡を取ってきた相手であれば見落としに気がつくかもしれませんが、連絡もしたことがないし会った事もないとなれば、見落とす確率は上がるでしょう。

もし相続人の一人に声をかけ忘れていてそのまま遺産分割協議をしてしまったら、遺産分割協議は無効になり、やり直しになってしまいます。二度手間ですし、登記などの費用が何重にもかかってしまうなどのリスクがあるので注意しましょう。

2. 相続争いを未然に防ぐ方法

相続争いに発展してしまうと家族仲は悪くなり、その後の相続手続きに悪影響を及ぼします。亡くなられた方の預金を早急に引き出したくても、遺言書がない場合は、相続人全員の同意が原則、必須となるため、揉めてしまうと預金ですら、なかなか引き出すことができなくなってしまいます。

相続税の申告が必要な場合は、分割協議が整わなければ、適用できるはずの特例が使えないまま、相続税が減額されない状況で期限内申告をしなければならなくなります。様々な不利益が生じるとともに、争いが長引いて調停や裁判で争うことになってしまうと、余計な費用までかかりますので、相続争いは極力未然に防いでおきましょう。

2-1. 遺言書・財産目録を作成する

遺言書の作成は、相続争いを避ける最善の方法といえるでしょう。遺言書がある場合、原則、遺言書通りに速やかに財産を引き継ぐことができます。亡くなられた方の意思ですから、相続人も納得しやすいものです。

遺言書を作成する際は、遺留分に十分な配慮をしてください。遺留分の権利は法律で守られていますので、遺留分を侵害した遺言書はかえって争いの要因となり兼ねません。また、相続財産の内容が一目で分かる財産目録を作成しておくとなおよいでしょう。財産目録があると、どんな手続きをすべきかが明確になっているので、相続手続きが速やかに進みます。

無用の争いを避けるためにも、プラスの財産だけでなく、マイナスの財産もすべて明記した財産目録を作成することが大切です。

2-2. 生命保険の受取人を指定する

受取人が指定されている保険金は、受取人固有の財産となり、相続で分割する対象の財産とはなりませんので、確実に受け取ってもらうことができます。また、相続財産の大半が分割しづらい不動産である場合、生命保険契約を上手に活用することで、代償金に充てる財産を補填することなどもできます。

2-3. コミュニケーションをはかる

相続争いを避けるには、家族間で、それぞれの立場を考慮した話し合いができるような「関係性」を築いておくことが非常に大切です。

生前にご家族が集まって、相続についての思いや相続財産について話しておくことは、とても重要なことです。縁起でもない・・・となかなか相続の話はしにくいものですが、大切なご家族が、相続後の人生も仲良く助け合って、幸せに過ごすためには、コミュニケーションをとって、認識を合わせておくことが大事です。

3. 相続争いになった場合の対処法

相続争いはできるだけ避けたいものですが、人それぞれ思いや主張があるため、どうしても争いが起きてしまうことは当然あります。相続争いが起きてしまったら、いかに争いを長引かせないよう、早期に解決させるかがポイントとなります。

3-1. 代償分割する

代償分割とは、相続人の1人が不動産などを相続し、他の相続人に対し、相続分の差額を現金などで支払うことです。ご実家など、残しておきたい財産がある場合は、代償金を支払うことで、他の相続人と公平な形で分割することができます。

3-2. 相続分を譲渡する

相続分の譲渡とは、法律で定められた相続できる割合の法定相続分を他の方に譲ることです。有償譲渡(譲渡する対価として代金を支払うこと)、または無償譲渡があります。

相続争いと関わりたくないときに、相続分を譲渡することで、相続争いから離脱することができます。また、相続分の譲渡をすることで、遺産分割協議に参加する必要もなくなります。

3-3. 遺留分を放棄する

遺留分とは、亡くなられた方の財産のうち、相続人が最低限相続できる財産の割合です。遺留分は、亡くなられた方のご兄弟(姉妹)以外の法定相続人が認められる権利です。例えば「長男に全財産を相続させる」と遺言書に書かれた場合、次男の方は遺留分を請求することができるのです。

遺言書は亡くなられた方の思いであるため、亡くなられた方の意思を尊重して、あえて遺留分を請求せず、放棄することで、相続争いを避けることもできます。遺留分の放棄に所定の手続きはなく、権利を請求しなければ、放棄したことと同じ意味となります。

3-4. 専門家に相談する

相続人間だけで解決することが難しい場合は、相続の専門家に相談し、解決を図ることをおすすめ致します。相続人同士では、譲りあえないことであっても、第三者が間に入ることで冷静に話しあうことができ、早期に解決の糸口が見えてくることもあります。

当事務所の弁護士は、相続への対応経験が非常に豊富な弁護士が多く在籍しております。

まずはお気軽にご相談ください。

● 弁護士に相談するメリット

- 法律の正しい考え方を教えてもらうことができる

法定相続分や寄与分、特別受益などの法律の正しい考え方を教えてもらえるので、遺産分割の方針を定めやすくなります。相手が間違ったことを言っていれば根拠をもって説得できます。

- 代理交渉を依頼できる

相手ともめてしまったときには代理交渉を依頼できます。当事者同士の感情的な対立を防げますし、自分で対応しなくてよいので労力がかかりません。ストレスも大きく軽減できます。

- 調停、審判、訴訟も依頼できる

交渉が決裂して遺産分割調停や審判、その他の訴訟が生じた場合にも弁護士に任せていれば安心で、労力もかかりません。

- 有利に解決できる可能性が高くなる

知識やノウハウを蓄積している相続に詳しい弁護士が交渉や裁判手続きを行うと、有利に解決できる可能性が大きく高まります。

相続争いは、相続財産の多い少ないに関わらず、誰にでも起り得ることです。相続争いが起こる際にはいくつかの要因があります。その要因をふまえて、事前に対策をとることで、相続争いを防ぐことができます。

相続争いは、家族間の仲が悪くなるだけでなく、相続手続き上も様々な不利益が生じ、何も良いことはありません。相続争いに関し、ご心配な方は、ぜひ私たち弁護士にご相談ください。早めに対策をとっておきましょう。

相続財産の使い込みとは、相続が起きる前後で相続人の一部などが、亡くなった方(被相続人といいます)の財産を勝手に使ってしまうことなどを指します。では、具体的に相続財産の使い込みとはどのような場合を言うのか、またその対応方法についてご説明します。

1. 使い込みの具体例

まずは、使い込みの具体例を確認しておきましょう。

1-1. 相続が起きる前の使い込み

相続が起きる前の使い込みの例には、次のようなものがあります。

① 預貯金の使い込み

自分で財産管理をすることが難しくなった親の口座などから勝手に預金を引き出し、自分や自分の子供などのために使ってしまうケースです。高齢の親と同居をしている子が、親から信頼されてキャッシュカードを渡され暗証番号も教えられていることを良いことに使い込んでしまうケースが多いといえます。

使い込みなのか、単に親から頼まれて生活費やリフォーム代などを引き出したのかの判断が難しくなりやすいケースの一つです。

② 無断での資産売却

高齢の親の実印などを勝手に持ち出したり認知症の親を騙したりして有価証券などの資産を売却してしまうケースです。売却によって得たお金を親に渡さず、勝手に持って行ってしまう場合もあります。

1-2. 相続が起きた後の使い込み

相続が起きた後で、被相続人の資産を使い込む場合もあります。具体的には、預貯金の無断引き出しと使い込みが考えられます。

口座名義人が死亡したことを金融機関が知ると、その時点で口座は凍結されます。しかし、口座名義人の死亡を金融機関が知るまでにはタイムラグがあり、亡くなったことを金融機関が知るまでは口座は動いたままです。その間に、キャッシュカードが手元にあり暗証番号も知っている人が、勝手にATMで預金を引き出してしまう場合があるのです。

本人が亡くなった後の引き出しである以上、本人から委任を受けて引き出したとは考えられないので、この場合には使い込みかどうかの判断がしやすいといえます。

2. 相続財産の使い込みを確認する方法

他の相続人などが相続財産を使い込んだかどうか確認するには、預貯金の取引履歴を請求してその内容を精査する事が重要です。

被相続人の預貯金通帳が手元にあれば、通帳で入出金の履歴を確認することができますが、被相続人と同居していた家族などが通帳を占有して見せてくれない場合もあるでしょう。この場合は、金融機関から預貯金口座の取引履歴を取り寄せて内容を確認するができます。

預貯金口座の取引履歴は、本人の死亡後であれば、原則として各相続人が単独で請求することが可能ですので、口座のあった金融機関に問い合わせてみてください。預貯金の入出金の履歴を確認し、不自然な動きがあれば使い込みを疑うこととなります。

預金の取引履歴を請求するには、一般的に次の書類などが必要です。

- 口座名義人が亡くなったことのわかる戸籍謄本や除籍謄本

- 請求者が口座名義人の相続人であることがわかる戸籍謄本や除籍謄本

- 請求者の印鑑証明書

- 請求者の実印

請求方法や必要書類、請求にかかる手数料は金融機関によって異なるため、請求しようとする先の金融機関にあらかじめ確認すると良いでしょう。

3. 使い込み事案の難しさ

しかしながら、財産の使い込みを主張して場合には、相手から以下のような反論がなされる事が多くあります。

- 被相続人の生活のために使っていた。

- 被相続人に頼まれたお金を引き出していた。

- 被相続人の承諾を得て、贈与を受けていた。

- そもそもそのような使い込みなどは知らない。

このような反論を受けた場合に、被相続人は既に亡くなっている事が多い事から、被相続人に無断で勝手に財産を使い込んだ事を客観的に証明する事が重要となります。この場合、被相続人の生前の身体状況がどうであったか、またその生活状況はどうであったか等、多種多様な資料収集と正確な分析が必要となるため、一般の方がこれを行っていく事は難しい事が少なくありません。

4. まとめ

被相続人が死亡した時に、いざ遺産分割をしようと思った際に、被相続人の財産がほとんど残ってなく、ある相続人が多額に使い込んでいた事がわかった場合、その行動に怒りを覚えるのは当然の事です。しかし、使い込みとしてその返還を法律上認めさせる事は決して容易ではなく、様々な資料に基づき、正確な事案分析が必須となる事が多いです。

当事務所では、これまで数多くの使い込みの返還請求を希望される方や、逆に返還請求を受けた方からの依頼を多く担当してまいりました。このような豊富な実績に基づき、皆様の悩みに誠実に対応する事が可能です。 そのため、相続財産の使い込みに関してお悩みの方は、ぜひ当事務所にまでご相談下さい。

遺留分とは、法律で定められた相続人(兄弟姉妹以外の家族)が最低限受け取れる相続分です。つまり、「少なくともこの割合の遺産は受け取れる」と保証される分です。遺言書で遺産の相続を指定することができますが、その遺言書によって特定の相続人が優遇される場合、他の法定相続人の遺留分が侵害される可能性があります。

では、遺留分とは具体的に何なのかについて詳細にご説明します。

1. 遺留分請求の対象となる財産

遺留分の対象となる財産は、遺言書で特定の人に相続させる遺産だけではありません。以下のような財産が該当します。

- 遺贈する財産

遺言で誰かに財産を相続させる場合のその財産。

- 死因贈与する財産

自分が死亡したときに有効になる贈与契約で与えられる財産。

- 生前贈与した財産

相続開始後1年以内に与えられた財産。ただし、贈与者と受贈者が遺留分侵害となることを認識していた場合は、1年以上前に行った贈与も対象になることがあります。

もっとも、遺留分侵害額請求の対象とならない以下のような例外もあるため、注意が必要です。

- 亡くなった人が代表だった中小企業の株式や事業用財産を後継者に贈与する場合

- 個人事業者として所有していた事業用財産を後継者に贈与する場合

これは、「中小企業における経営の承継の円滑化に関する法律」のなかの「遺留分に関する民法の特例」によるものです。規定に従って、生前に手続きをしておかなければなりません。

2. 遺留分を有する人は?

遺留分は、亡くなった人の兄弟姉妹以外の法定相続人に認められた制度です。具体的には、以下の範囲の相続人が対象となります。

- 配偶者

- 子ども、孫などの直系卑属

- 親、祖父母などの直系尊属

2-1. 各者の遺留分の割合

前述したように遺留分は「最低限保証された遺産取得分」ですが、誰が相続人となるかで割合が異なります。例えば、配偶者や子ども、孫などがおらず直系尊属のみが相続人になる場合は、相続財産全体の3分の1が遺留分です。それ以外の人(兄弟姉妹を除く)が相続人となる場合は、相続財産全体の2分の1が遺留分となります。

遺留分割合と法定相続割合とは異なる数字であると共に、被相続人の兄弟姉妹は法定相続人ではあるものの、遺留分の権利は有していない事から、混同してしまいがちです。

そのため、遺留分割合と法定相続割合を表にまとめると次の通りとなります。

横にスクロールできます→

| 相続人 | 遺留分 | 法定相続分 | 各人の遺留分 |

|---|---|---|---|

| 配偶者 子(または孫) | 1/2 | 配偶者 1/2 子 1/2 | 配偶者 1/4 子 1/4 |

| 配偶者 父母(または祖父母) | 1/2 | 配偶者 2/3 父母 1/3 | 配偶者 1/3 父母 1/6 |

| 配偶者 兄弟姉妹(または甥・姪) | 1/2 | 配偶者 3/4 兄弟姉妹 1/4 | 配偶者 1/2 兄弟姉妹 なし |

| 配偶者のみ | 1/2 | 全部 | 1/2 |

| 子(または孫)のみ | 1/2 | 全部 | 1/2 |

| 父母(または祖父母)のみ | 1/3 | 全部 | 1/3 |

| 兄弟姉妹(または甥・姪)のみ | なし | 全部 | なし |

3. 遺留分を無視した遺言は有効?

遺言書の内容が法定相続人の遺留分を侵害している場合でも、遺言書は有効です。そのため、法定相続人が遺言書の内容を承知・納得していれば、亡くなった人の意思を尊重し、遺言書の内容通りに相続を行うこともできます。

しかし、遺留分を侵害されている権利者が遺言書の内容に納得できない場合は、遺留分侵害額請求権という権利に基づいて他の相続人に侵害された遺留分に満たるまでの金銭を請求する事が可能です。

4. 遺留分侵害額請求とは?

遺留分侵害額請求とは、遺留分を侵害された権利者が、侵害者(贈与や遺贈で多くの財産を受けた人)に対して遺留分をお金で返してもらう手続きをすることです。民法改正前の2019年6月30日までは、「遺留分減殺請求」と呼ばれており、侵害対象の遺産そのものを取り戻す権利・手続きとされていました。

しかし、不動産や株式など分割が難しくトラブルが生じやすかったこともあり、2019年7月以降は「遺留分侵害額」として、金銭で清算してもらうように改正されています。

遺留分侵害額請求をされた相手にとっては、自分が侵害していることの確認や金銭の準備に大きな負担を感じる可能性があります。また、遺留分を取り戻した側、支払った側の双方ともに、遺産の受取分が変わることで新たに相続税の手続きが必要となるケースがあることも忘れてはいけません。さらに、請求された相手が遺留分侵害額請求に応じなければ調停や訴訟に発展していく事となります。

4-1. 遺留分侵害額請求はいつまでできる?

遺留分は、不公平な相続をされた相続人を守るためのものです。しかし、いつまでも遺留分侵害額請求権があると他の相続人(侵害者)も心穏やかではありません。このような事情から、遺留分侵害額請求権には以下のような時効が定められています。

- 相続開始と遺留分を侵害する贈与または遺贈があったことを知ったときから1年

- 遺留分侵害を知らない場合、相続開始から10年

このいずれかの期間を経過すると時効となって侵害額請求権は消滅します。遺産相続を考えるときには、相続開始から10年間は遺留分を請求される可能性があると考えておくのがいいかもしれません。

5. まとめ

以上の通り、遺留分は、配偶者、子供、そして直系の尊属に法律で保障されている相続権です。

そして、遺留分の制度が設けられた目的は、相続財産が公平に分割されないことによって相続人の生活が脅かされることを防ぐことです。そのため、遺留分の計算には遺産全体の金額だけでなく、相続開始の1年前までの生前贈与や債務の控除なども加味されます。

そのため、遺言書によって遺留分が侵害された場合、その請求額を正確に算定するためには様々な事情を考慮する必要があります。遺留分を侵害する遺言書の場合、遺言書の内容を修正する必要が生じるため、親族間で感情的な対立が生じることがあります。

遺留分侵害額請求を考えている方や、その請求を受けている方は、相続に関する専門知識を持つ弁護士に相談することが重要です。当事務所では、豊富な相続事件の経験を持っており、遺留分侵害に関する助言や支援を提供していますので、ぜひご相談下さい。

相続は、プラスの財産だけでなく、マイナスの財産を含めた被相続人の権利義務を引き継ぎます。つまり、借金を抱えている人の相続をしてしまうと、相続人本人の借金となり、その借金は返さなくてはなりません。このような事態を防ぐため、相続人は、相続の方法を選択することが出来ます。

目次

1. 相続の3つの方法と、その選択期限

相続人が相続の方法を選択するには期限が定められており、相続人は、相続の開始があったことを知った時から3か月以内に、単純承認、限定承認、相続放棄のいずれかを選択しなければなりません(民法915条)。

1-1. 単純承認

単純承認とは、被相続人の全ての財産上の権利義務を無条件に相続人が承継することをいいます(民法920条)。全ての財産上の権利義務ですから、当然、借金等のマイナスの財産も承継することになります。

3か月以内に限定承認または相続放棄をしなかった場合や、相続開始を知りながら相続財産を処分した場合、相続財産を隠したり消費した場合、相続した債権を請求した場合は、単純承認をしたものとみなされます。

一度単純承認すると、撤回することはできません。

1-2. 限定承認

限定承認とは、相続人が承継する財産の範囲内で、借金等マイナスの財産を負担することをいいます(民法922条)。

限定承認しようとする場合は、相続の開始があったことを知ったときから3か月以内に家庭裁判所に相続人全員で申し立てなければなりません。

単純承認同様、一度限定承認すると、撤回することはできません。

1-3. 相続放棄

相続財産のプラスかマイナスかに関わらず、すべての財産を承継しないことを相続放棄といいます。相続放棄をすると、はじめから相続人とはならなかったものとみなされます(民法939条)。

意外と知られていませんが、借金以外にも、未払いの家賃や水道光熱費、滞納していた税金なども、相続放棄の対象となります。

2. 相続放棄する場合

2-1. 相続放棄とは

2-2. 相続放棄の手続き期限

相続放棄の手続き期限は、相続発生後、3ヶ月以内です!!

相続放棄するには、相続の開始があったことを知ったときから3か月以内(※)に、家庭裁判所に申し立てを行わなければなりません。

相続開始前に相続放棄をすることはできません。また、一度相続放棄すると、原則として、撤回することはできません。相続放棄は、相続人全員で行うことは要求されておらず、各相続人が単独でも行うことができます。

- もし3か月が過ぎてしまっても、相続放棄が認められるケースがあります。全く相続財産がないと思っていたのに、3か月を過ぎてから、債権者からの請求が来て借金が発覚する、というケースもあります。このようなケースは弁護士に相談しましょう。

2-3. 相続放棄のメリット・デメリット

2-3-1. メリット

最大のメリットは、いうまでもなく、債務を肩代わりしなくて済むことです。ほかに、プラスの財産がある場合でも以下のような点がメリットになりえます。

● 相続トラブルに巻き込まれない

遺産をめぐる親族間の争い、いわゆる「争族」に巻き込まれたくない場合にも、相続放棄が有力な選択肢となるでしょう。遺産の相続を諦めることにはなりますが、その代わりに、ストレスの大きな相続トラブルに関わることを避けられます。

● 借金等の負債を相続しなくて良い

相続放棄は、特に亡くなった人が多額の借金を負っていた場合に効果的です。借金などの負債を一切相続せずに済むため、マイナスの財産を引き継ぐ事態を回避できます。

● 面倒な遺産分割の手間が省ける

親族同士が揉めていないとしても、遺産分割を行う際には、協議・合意書面の作成・名義変更手続きなどに多くの手間がかかります。面倒な遺産分割手続きに煩わされるのが嫌だという場合には、相続放棄をするのも一つの選択肢でしょう。

● 「家」や事業を一人に承継する際に便利

「家」や事業を承継するため、一人の相続人に資産と負債を集中させたい場合は、ほかの相続人が相続放棄をする方法が便利です。遺留分問題の禍根を絶ちながら、円滑に「家」や事業の承継を実現できます。

なお、生前贈与や特定遺贈を活用すれば、相続放棄をした相続人にも何らかの財産を残すことができます。

2-3-2. デメリット

もし億単位のプラスになる財産があったとしても、相続財産を一切相続できなくなります。ほかには以下の点があります。

● マイナス財産がある場合、ほかの人に負担を強いることになる

相続放棄をすると、相続権は相続順位が低い人へ移ることになります。したがって、債務などはほかの人が負担することになるかもしれません。相続放棄は一人で決められるとはいえ、そのような場合にはほかの相続人と相談しておいたほうが安心です。

● 基本的に撤回できない

一度相続放棄が承認されてしてしまうと、その後でプラスの財産があるとわかっても撤回できません。

● 代襲相続はできない

「代襲相続」とは、被相続人の死亡時に本来相続人となるはずだった人がすでに死亡していたなどの場合に、その子などが代わって相続する制度のことです。相続放棄では代襲相続は発生しません。たとえば祖父の財産の相続を放棄して、自分の子どもに相続させるなどの代襲相続はできません。

2-4. 相続放棄の注意点

相続放棄をするときには、以下の点に注意しましょう。

2-4-1. 期限がある

相続放棄には「熟慮期間」という期限があります。熟慮期間とは、原則として「相続開始を知ってから3ヶ月以内」に相続放棄をしなければならないという期間制限のことです。被相続人が死亡した後3ヶ月間放置していたら、自然に「単純承認」が成立して、負債も相続しなければならなくなります。相続したくないのであれば、早めに家庭裁判所で「相続放棄の申述」を行いましょう。

2-4-2. 全員が相続放棄したら「管理義務」が残る

相続放棄をしたら、負債を承継する必要がなくなるのが原則です。しかし相続放棄をした場合でも、その他の相続人や、次順位の相続人、相続財産管理人など、次の財産管理者が現れるまで、放棄者であっても遺産の管理を継続しなければなりません。万が一、不注意によって財産を毀損してしまうと、債権者に賠償金を払わねばならなくなる可能性もあります。

さらに、相続人が全員相続放棄をしてしまって、相続人がいなくなった場合、相続放棄をした相続人らは、家庭裁判所で「相続財産管理人」が選任されるまで、被相続人の財産の管理を継続しなければなりません。相続財産管理人の選任手続きは、非常に面倒かつ高額な費用がかかる手続きです。

よって、相続人が全員相続放棄する可能性がある場合、相続放棄をするには、慎重な判断をするようにしましょう。

2-4-3. 遺産に手をつけると相続放棄できなくなる

遺産に手をつけた相続人は、相続放棄できなくなります。このような場合には自動的に「単純承認」が成立してしまうからです。たとえば、被相続人の遺産である預金を使ったり自分の口座に移したり、被相続人の不動産や株式を売却したりしてしまうと、その相続人は、その後相続放棄ができなくなると考えましょう。相続放棄を考えているなら、原則として、被相続人の遺産を消費したり、処分しないよう、注意する必要があります。

2-5. 相続放棄の流れと手続き

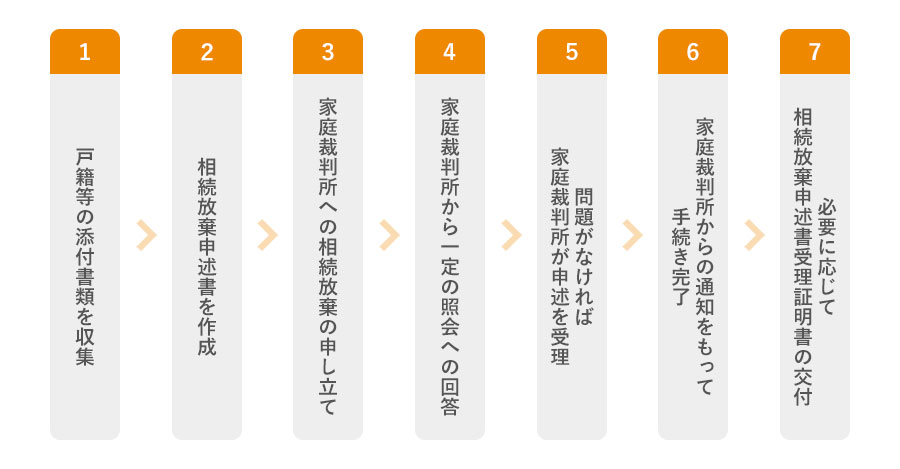

2-5-1. 相続放棄の流れ

- 戸籍等の添付書類を収集します

- 相続放棄申述書を作成します

- 家庭裁判所への相続放棄の申立を行ないます

- 家庭裁判所からの一定の照会があるので、それに回答します

- 問題がなければ、家庭裁判所で相続放棄の申述が受理されます

- 家庭裁判所から通知書が送られてきたら、手続きは完了です

- 債権者に提示するために、必要に応じて相続放棄申述書受理証明書を交付してもらいましょう

2-5-2. 相続放棄の手続き書類

- 被相続人の戸籍・除籍

- 被相続人の住民票の除票

- 相続放棄申述書

- 申述人・法定代理人等の住民票

- 申述人・法定代理人等の戸籍謄本

- 申述人1名につき収入印紙800円、郵便切手

3. 最後に

相続放棄の手続きはご自身でされることも可能です。

ただ・・・必要書類の収集や作成が複雑なため、間違えてしまったり期限に間に合わないと取り返しのつかないことになってしまいます!!

相続放棄のお悩みは、当事務所までぜひご相談ください。相続のプロによる無料相談をぜひご活用ください。

2021年に“相続土地国庫帰属制度”が制定され、相続した不要な土地を国に引き取ってもらうことが可能となりました。前例のない画期的な制度で、いらない土地を相続して悩んでいた方には朗報です。

引取後は、国有地として管理されるため、お子さんはもちろんのこと、近隣の方も安心できます。ただし、相続土地国庫帰属制度で土地を国に返すには国の審査を通過する必要があり、相続土地国庫帰属制度の理解には、法律や不動産の専門知識が必要不可欠です。

そこで、弁護士法人きさらぎでは、土地を手放したいという方向けに、どこよりも詳しく丁寧に、わかりやすく”相続土地国庫帰属制度“を解説します。

目次

1. 相続土地国庫帰属制度とは?

相続土地国庫帰属法とは、2021年4月21日可決・成立した「相続等により取得した土地所有権の国庫への帰属に関する法律」(令和3年法律第25号)の略称です。

法律は、相続又は遺贈(相続人に対する遺贈に限ります。以下「相続等」といいます)により土地の所有権又は共有持分を取得した者等がその土地の所有権を国庫に帰属させることができる制度(以下「相続土地国庫帰属制度」といいます)を創設するための法律です。

1-1. 相続土地国庫帰属制度が創設された理由は?

まず最初に、「相続土地国庫帰属制度」が始まる背景について説明します。なぜ、こういった制度が導入されるのか、そこには現在、国内で急増している「所有者不明の土地」の問題があります。

近年、都市部への人口移動や人口減少・高齢化の進展等により、地方を中心に、土地の所有意識が希薄化するとともに、土地を利用したいというニーズが低下してきていると言われています。このような背景の下で、相続を契機として望まない土地を取得した所有者の負担感が増し、これを手放したいと考える者が増加していると言われています。

そして、このような社会経済情勢の変化が、所有者不明の土地を発生させる要因にもなり、土地の管理不全化を招いているとの指摘がなされていました。

そこで、所有者不明の土地の発生を予防し、土地の管理不全化を防止するために、相続等により取得した土地を手放すことを認め、国庫に帰属させることを可能とする仕組み、つまり今回の制度である“相続土地国庫帰属制度“が創設されることになりました。

1-2. 相続土地国庫帰属制度と相続放棄の違いは?

相続土地国庫帰属制度と相続放棄は、ともに相続土地の所有や管理負担を免れる制度です。しかし、両者には大きな違いがあります。

相続放棄は、家庭裁判所での相続放棄の申述によって、初めから相続人とならなかったものとみなされます。相続人にならないということで、土地以外にも現預金、有価証券、その他の不動産など一切の資産(あれば借金などの負債)もすべて相続することはありません。また、相続放棄をしたとしても土地の管理義務は他の相続人が管理を開始するまで負わなければならないデメリットもありました。

一方で、相続土地国庫帰属制度は、特定の土地だけを対象にして、一定の要件を満たすことで、国に対象の土地を譲り渡す制度です。相続放棄と異なり、特定の土地だけをターゲットにできるので、現預金などほかの遺産の相続権を残したままで不要な土地の相続だけを避けることができ、その土地の管理義務もなくなるといったメリットがあります。

相続放棄は印紙代や郵送料などはかかりますが、基本的に経済負担はありません。一方で、相続土地国庫帰属制度は国に帰属させるにあたって、相続人が負担金の納付をすることが必要です。不要な土地だからといって、無償で国が引き取ってくれるというわけではないということに注意しましょう。

「相続土地国庫帰属法」と「相続放棄」の違い

- 放棄できる相続財産

【相続土地国庫帰属法】

不要な土地のみを国庫に帰属させることができる

【相続放棄】

不要な土地だけではなく、すべての資産の相続を放棄する必要がある

- 期間の制限

【相続土地国庫帰属法】

なし

【相続放棄】

相続の開始があったことを知ってから3ヵ月以内に行う必要がある

- 管理義務

【相続土地国庫帰属法】

管理義務は発生しない(負担金は払う必要がある)

【相続放棄】

相続財産を現に占有しているときのみ保存義務を課せられる(ただし、相続人又は相続財産の清算人に当該財産を引き渡した時点で保存義務はなくなる)

2. どのような人が申請できるの?

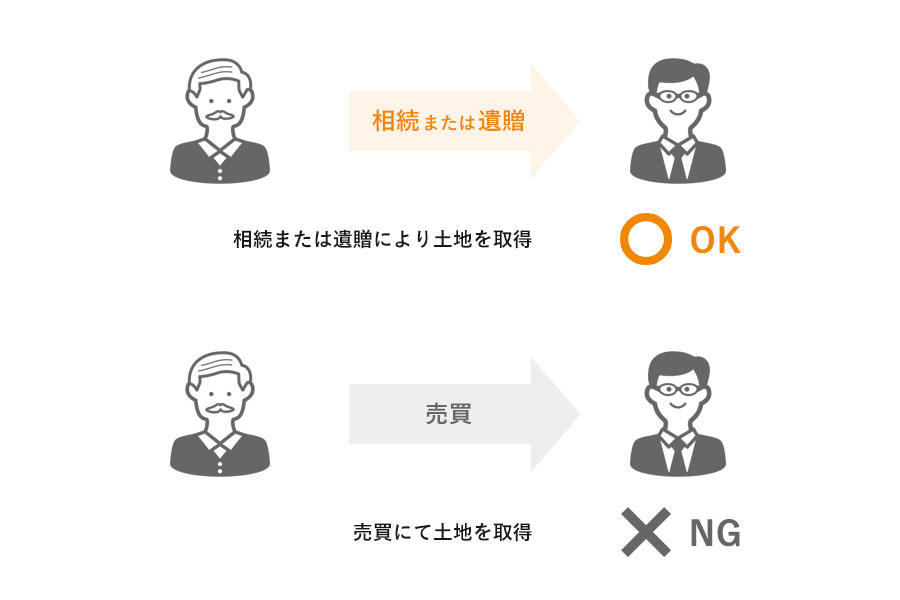

残念ながら、すべての人が国庫帰属の承認申請ができるのではなく、法律により認められた人に限られます。相続又は相続人に対する遺贈によって土地を取得した人が申請可能です。

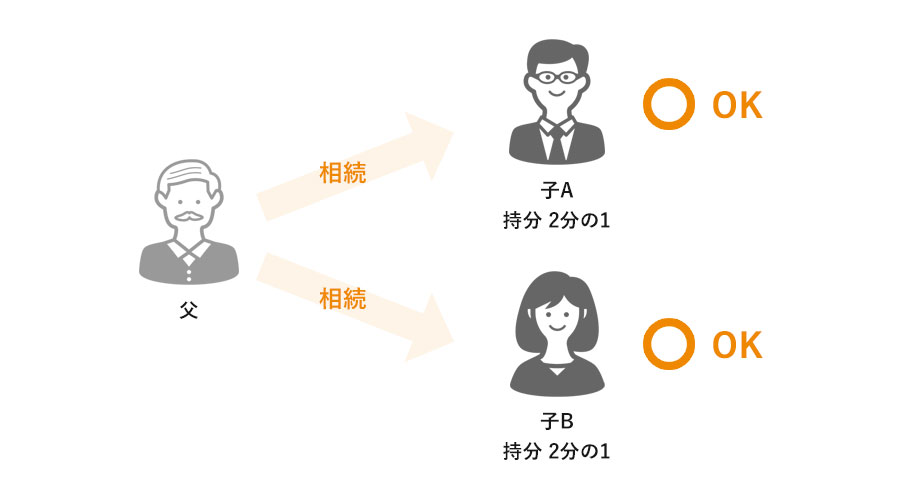

国庫帰属の承認申請ができる人

- 相続により土地を取得した相続人

- 相続により土地の共有持ち分を取得した共有者

2-1. 相続により土地を取得した人は承認申請できる

相続により土地の全部または一部を取得した人は、国庫帰属の承認申請をすることができます(相続人が遺贈により取得した場合を含む)。

相続土地国庫帰属法という名称からも当然ですが、売買や贈与等により土地を取得した人は申請できません。売買など自分の意思で積極的に土地を取得した人は申請できません。

● 例)相続等により所有権の全部を取得した所有者

● 例)相続等により所有権の一部を取得した所有者

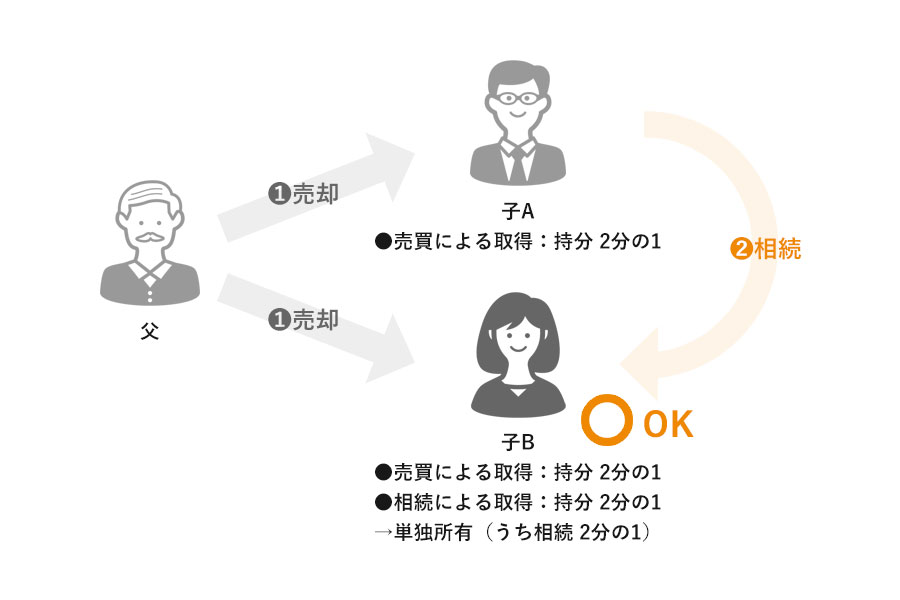

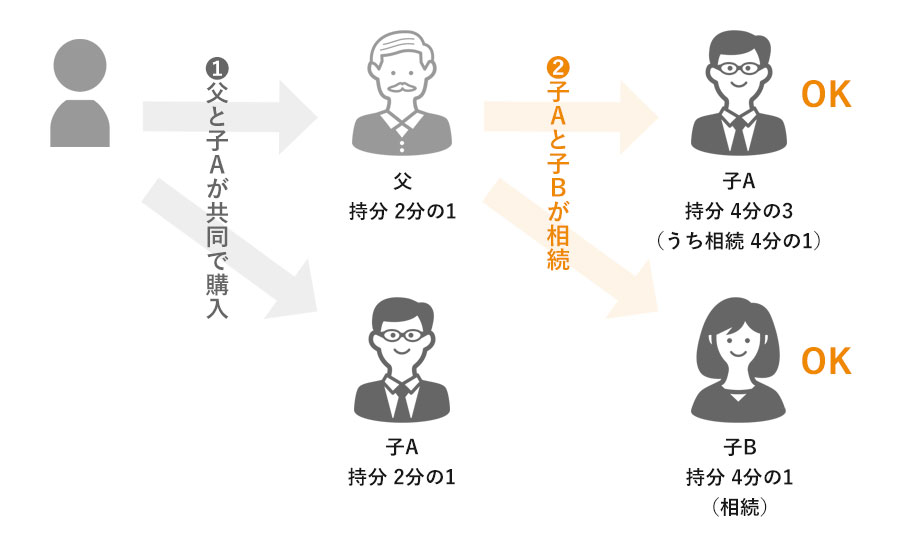

父より子A・子Bが購入し、子Bが子Aの持分を相続により取得

2-2. 土地の共有者も相続人と共同して承認申請できる

相続等により、土地の共有持分を取得した共有者は、共有者の全員が共同して申請を行うことによって、本制度を活用することができます。

土地の共有持分を相続等以外の原因により取得した共有者(例:売買により共有持分を取得した共有者)がいる場合であっても、相続等により共有持分を取得した共有者がいるときは、共有者の全員が共同して申請を行うことによって、本制度を活用することができます。

● 例)相続等により共有持分の全部を取得した共有者

● 例)相続等により共有持分の一部を取得した共有者

● 例)相続等以外の原因により共有持分を取得した共有者

以上のように、相続土地国庫帰属制度を利用できるのは、相続等によりその土地の所有権の全部又は一部を取得した土地所有者です。相続等で取得された土地は、相続人が処分もできずにやむを得ず所有し続けているということが少なくありません。このような土地については、所有者不明土地の発生を抑制する観点からも、国が引き受けて管理する必要性が高いといえます。

そこで、相続土地国庫帰属法では、相続等により土地を取得した土地所有者に限って、相続土地国庫帰属制度の申請資格を与えることとされたのです。

以上からもわかるとおり、売買や贈与等で土地を取得した場合には、申請資格が認められないため、注意が必要です。

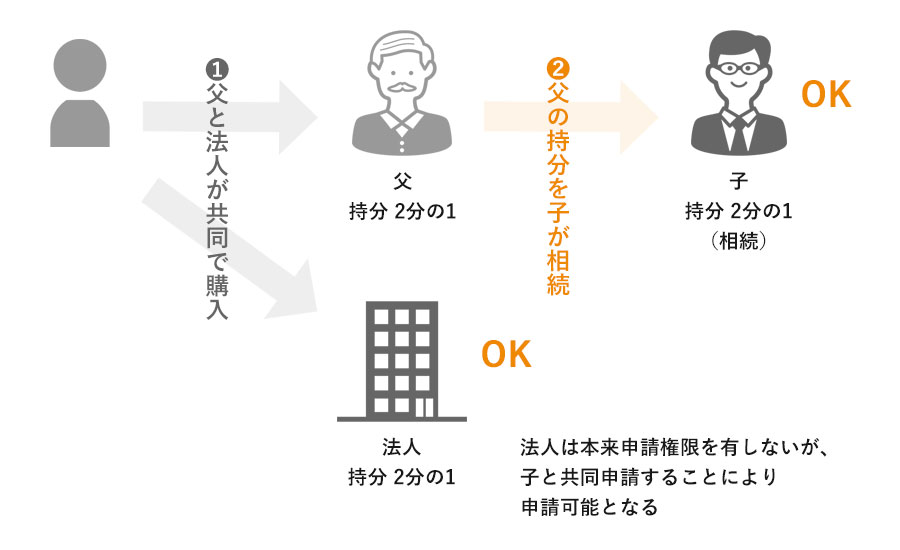

2-3. 法人は利用可能?

法人は、相続等により土地を取得することができないため、基本的に申請資格が認められません。

ただし、上述のように共有地の場合の例外があります。すなわち、相続土地国庫帰属法では、共有者の一部が法人であっても、相続等により共有持分を取得した者と共同して行うときは、申請資格が認められるのです。

3. 土地の要件 ~国庫帰属できない土地はどんな土地?~

残念ながら相続により取得した土地であっても、国庫帰属できない土地があります。

国庫帰属できない土地

- 国庫帰属の承認申請ができない土地

- 承認申請しても承認されない土地

3-1. 承認申請ができない土地

- 建物がある土地

- 担保権や使用収益権が設定されている土地

- 通路、他人の利用が予定されている土地

- 土壌汚染されている土地

- 境界が明らかでない土地・所有権の存否や範囲について争いがある土地

3-2. 承認申請しても承認されない土地

- 一定の勾配・高さの崖があって、管理に過分な費用・労力がかかる土地

- 土地の管理・処分を阻害する有体物が地上にある土地

- 土地の管理・処分のために、除去しなければいけない有体物が地下にある土地

- 隣接する土地の所有者等との争訟等、隣人とのトラブルを抱えている土地

- その他、通常の管理・処分に当たって過分な費用・労力がかかる土地

● 相続土地国庫帰属制度を利用できない土地

相続土地国庫帰属制度を適用できる土地を一言で表すと、「抵当権等の設定がなく、争いや問題がないきれいな更地」と言えるでしょう。

相続土地国庫帰属法は、国にとっても費用がかかる制度です。制度による費用を少しでも抑えるためにも、管理費や維持費がかかりそうな土地は、相続土地国庫帰属法を利用できない仕組みとなっています。

3-3. 農地や山林も取引の対象になる?

利用可能です!

よくある疑問として、農地や山林でも相続土地国庫帰属制度は使えるのかという疑問があります。結論としては、利用可能です。

相続土地国庫帰属法には地目による制限は定められておらず、農地や山林が国に引き取られることを前提とした条文もあります(相続土地国庫帰属法8条等)。ただし、いずれも上記に述べた法が定める帰属の承認ができない土地の要件に該当しないこと等の諸条件を満たす必要があります。

とりわけ山林については、境界が確定していないなどの理由で国庫帰属が認められにくい点には要注意です。農地や山林については、別ページにて詳しく説明しているので、ぜひそちらもご一読ください。

4. 相続土地国庫帰属制度のメリットとデメリット

相続土地国庫帰属制度のメリットとデメリットは以下のとおりです。

4-1. メリット

(ア)引き取り手を自分で探す必要がない

不要な不動産を手放す際に最も難しいのが引き取り手を探すことです。これまでは、いらない土地を手放す場合、相続放棄以外に、

- 近隣の方に引き取ってもらう

- インターネットで引き取り手を探して引き取ってもらう

- 引取業者に引き取ってもらう

などの方法がありましたが、いずれも引き取り手を探すことが大変でした。

ご自身にとって不要な土地は、他の人にとっても不要な土地であるということも少なくないため、引き取り手もなかなか見つけられません。管理に手間がかかる土地、固定資産税が高いが使い道のない土地等は、誰もが欲しがらないものです。

これに対して、相続土地国庫帰属制度では、国が引き取り手になり、要件さえ満たせば国が引き取りを拒否することはできないため、土地所有者の方で引き取り手を探す必要がありません。

この点は、相続土地国庫帰属制度のメリットの一つといえます。

(イ)管理の煩わしさから開放される

いくら不要な土地と言っても最低限の管理は必要です。隣地や道路に植栽の枝がはみ出ていたり、ゴミの不法投棄で不衛生になり近隣に迷惑をかけていないかなど、あれこれ考えるだけでも日常生活に支障をきたします。相続土地国庫帰属制度は、管理の煩わしさから開放してくれます。

また、固定資産税の支払いからも開放されます。この点も、相続土地国庫帰属制度のメリットの一つといえるでしょう。

(ウ)引き取り手が国であるため安心できる

取後の管理も安心できるという点がメリットと言えます。仮に一生懸命努力して国以外の引き取り手を見つけ、土地を処分できた場合でも、引き取り手がきちんと管理をしていないと、前の土地所有者にクレームなどが来ることがあります。

相続土地国庫帰属制度では、国が管理を行うため、将来、土地に問題が起きても、基本的に国が責任を持って対処してくれます。そのため、引取後の管理も安心できるというメリットがあります。

(エ)農地や山林も引取の対象になる

手放すのが難しい土地の筆頭格は農地や山林です。一般の宅地と違って、農地は、農地法という法律で取引が厳しく制限されているため、引き取り手を探すのが困難であることに加え、手放す際に農業委員会の許可を得る必要があるなど手続きも大変で、引き取ってくれる方は非常に限られているのが実情です。

また、原野商法などで買わされた山林や住宅用地に変えることのできない山林などは、流動性の低い不動産と言えます。山林は、農地法ほど厳しい規制はありませんが、境界が分からない、場所が分からない、林業の担い手が少ない、災害リスクが高い等の理由で、引き取り手を探すのが大変です。

他方で、相続土地国庫帰属制度では、農地や山林だから引き取りができないというルールはないため、宅地等と同じように公平に審査されます。

とりわけ、農地については相続土地国庫帰属制度が利用しやすいといった点があるため、積極的に検討することをおすすめします。この点については、別ページでも解説しているので、ご感心がある方はぜひこちらもご一読ください。

一方で、山林については、山林の特質上、審査を通すのが非常に難しいところがあります。山林を手放す際に相続土地国庫利用制度を利用する際のポイントについて、別ページにて解説してありますので、ご関心がある方はぜひこちらもご一読ください。

相続した農地や山林を手放したいとお困りの方、本制度の利用をご検討の方、ぜひ一度当事務所へご相談ください。

(オ)要件を満たせば国は引き取りを拒否できない

不動産取引は、双方の合意があってはじめて契約が成立します。契約にたどり着くまでには、なんども交渉を重ねる必要があります。しかし、そのように引き取り手の候補が見つかった場合でも、現地の確認や条件を詰める中で、やはり引き取りはできないと言われ、破断になってしまうケースも十分に考えられます。このようになってしまうと、最初からやり直しになってしまい、途方に暮れることとなります。

なお、日本の法律には契約自由の原則というものがあり、引き取りに応じるか否かは、引き取る側で自由に判断できるため、引き取り側を責めることはできません。一方で、相続土地国庫帰属制度は、交渉は必要ありませんし、要件を満たせば国は拒むことができません。この点も相続土地国庫帰属制度のメリットの一つといえるでしょう。

(カ)引き取り手(国)への損害賠償責任が限定的

土地を手放す際に売買契約や贈与契約等を締結しますが、土地に欠陥がある場合、手放した側で法的責任を負わされることがあります。これを契約不適合責任(旧:瑕疵担保責任)といいます。契約不適合責任を負わない現状有姿売買という条件による取引もありますが、その場合、代金を低く押さえられる場合があります。また、現状有姿売買に応じるか否かは買主が判断します。

これに対して相続土地国庫帰属制度では、法律で国が引き取らないと定められていた土地であることを隠して国に引き取らせた場合等以外は、損害賠償責任を負わないこととされています。

損害賠償責任が追求される場面は限定的であるといえます。この点も相続土地国庫帰属制度のメリットの一つといえるでしょう。

4-2. デメリット

(ア)お金がかかる

相続土地国庫帰属制度の最大のデメリットは、やはりお金がかかるという点かと思います。まず、国に審査してもらうための審査手数料や国から審査が通った後に納付を命じられる負担金があります。後者の負担金については、10年分の管理費用が必要になります。

負担金についての詳細は別ページにて解説していますので、ご感心がある方はぜひご一読ください。

その他に発生しそうな費用として、境界線調査費用、建物が存在している場合は解体費用と廃材処分費用、手続きを弁護士等の専門家に依頼する場合には、専門家報酬も支払いする必要があります。

しかし、売却までの手続きの煩雑さや管理の煩わしさや税金負担などから開放されるのであれば安い!と言えるかもしれません。

(イ)時間がかかる

まず、全国から不要な土地を処分したい人がたくさん申請すると予想されるため、審査待ちが予想されます。また、書類だけでは要件を満たしているかどうか判断できない案件には、現地調査が必要となるため、必然的に審査に時間が掛かることになります。

相続土地国庫帰属制度を申請する際に建物の解体や相続登記など事前に済ませておく必要がある手続や作業も多いため、トータルで見ると、どうしても時間が掛かることになります。

制度が開始され、運用実績が蓄積されるまでは不透明ですが、数ヶ月単位の時間を要する可能性を考慮しておくのがよいと考えられます(逆に言えば、すぐ手放したいということであれば、相続土地国庫帰属制度はあまりオススメできません)。

(ウ)書類など事前準備に手間がかかる

相続土地国庫帰属制度は要件が厳しいのですが、審査に通るようにするためには何かと手間が掛かります。例えば、境界調査・境界確定が必要になったり、相続登記が未了であれば予め相続登記を行っておく必要があります。また、建物や残置物を事前に解体・撤去しておく必要があります。

さらに、国が審査する際に現地調査を行う際は立会を求められる可能性もあります。 加えて、申請書類の作成や添付書類の準備などにも専門知識が必要になることがあります。

ただし、申請書類の作成などは、自分で書類等の準備ができない場合には、専門家に手続を依頼することで、負担を大幅に軽減できることがあります。もっとも、その場合に専門家の費用が掛かることは上述のとおりです。

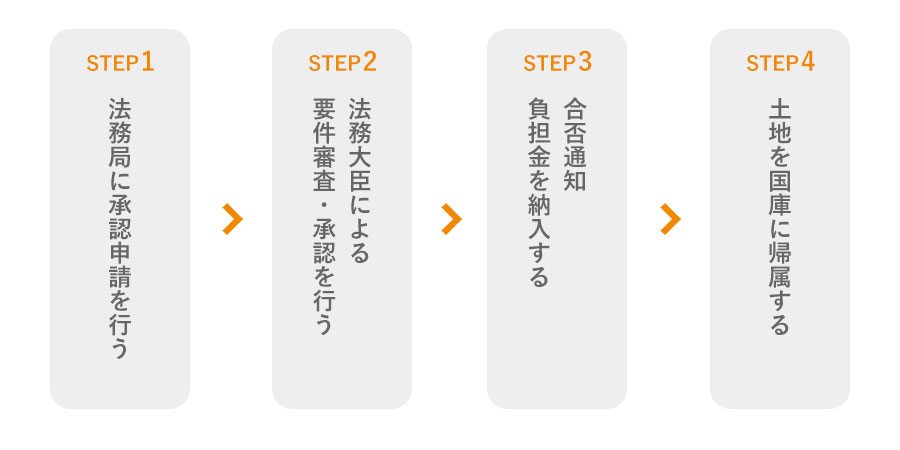

5. 相続土地国庫帰属制度の手続き

相続土地国庫帰属制度の承認申請の手続きの流れは、以下のとおりです。

相続土地国庫帰属制度の手続きの流れ

- 法務局に承認申請を行う

- 法務大臣による要件審査・承認を受ける

- 負担金を納入する

- 土地を国庫に帰属する

5-1. 法務局に承認申請を行う

まず、制度の利用希望者は申立手数料を支払った上で、国庫帰属の申請を行う必要があります。なお、共有地の場合は、共有者の全員で申請を行う必要があります。その際、共有者全員が相続等で共有持分を取得している必要はなく、一人でも相続等で共有持分を取得していれば申請が可能です。

相続土地国庫帰属制度を利用する場合の申請窓口は、帰属させる土地を管轄する法務局・地方法務局を予定していると発表されています(管轄の確認はこちら)。

相続土地国庫帰属法の申請は、法務局に申請書と添付書類を提出します。また、申請の際には審査手数料の納付が必要となります。

(ア)申請書の記載事項

申請書には、以下の事項を記載します。

- 申請者の氏名・名称及び住所

- 【法人の場合】代表取締役等の代表者の氏名

- 【法定代理人(親権者・後見人等)の場合】法定代理人の氏名・名称及び住所(法人の場合、代表者の氏名も)

- 申請者又は法定代理人の電話番号その他の連絡先

- 所有権の登記名義人(又は表題部所有者)の氏名又は名称及び住所

- 申請地の所在、地番、地目及び地積

- 審査手数料の額

- 承認申請の年月日

- 承認申請書を提出する管轄法務局長の表示

申請書には、申請者が記名押印をします。法人の場合は“代表者”が、法定代理人がいる場合は“法定代理人”が記名押印を行います。これらの者を、規則では、「承認申請者等」と呼んでいます。

押印は、いわゆる実印で行います。そのうえで、印鑑証明書を添付します。印鑑証明書は、通常、市役所で発行してもらいます。ただ、成年後見人や相続財産管理人等のように裁判所から選任された方については、裁判所が発行する印鑑証明書となります。

なお、印鑑がない外国人の方は、申請書に公証人等の認証を受けて申請します。この場合、押印や印鑑証明書は不要となります。また、会社等の場合も印鑑証明書が不要です(ただし、申請書に会社等法人番号=会社の識別番号を記載する必要があります)。

(イ)申請時の添付書類

承認申請書には、次の書類を添付する必要があります。

- 印鑑証明書(既述のとおり)

- 公図等の土地の位置及び範囲を明らかにする図面

- 現地写真(土地の形状がわかるようなもの)

- お隣との境界がわかる写真

- 名義変更に関する承諾書

- (相続登記未了の場合のみ)相続資格の証明書

- (親権者や後見人等の法定代理人の場合のみ)戸籍その他の資格証明書

- (法人の場合のみ)商業登記謄本

4. については、相続した土地の「境界」を見たことがないという方も少なくないと思いますし、山の場合、境界がどこかが容易にはわからない場合も少なくありません。わからない場合には、即アウトなのか、何らか救済措置があるのかは不明です。

5. については、国庫帰属が認められた場合に、土地の名義を国に変える必要があるため、その際の名義変更の書類です。こちらには、承認申請書と同じ印鑑での押印等をする必要があります。

8. については、会社等法人番号を申請書に記載すれば不要になるため、外国の会社等でなければ問題になることは少ないでしょう。

申請書類の訂正方法等(規則8条関係)

申請書類に訂正・加筆等を行う場合、細かなルールが定められています。具体的には、訂正等を行う旨と、その字数を欄外に記載する必要があります(訂正等をした文字に括弧その他の記号を付して、その範囲を明らかにする方法でもOKです)。

訂正又は削除をした文字は、読むことができるようにしておかなければならないとされています。訂正は、手書で対応することが多くなると思いますので丁寧に書きましょう。なお、申請書が2枚以上であるときは、ページ番号等を入れる必要があります。

(ウ)申請書、添付書類の提出方法

承認申請書及び添付書類の提出は、帰属させる土地を管轄する法務局・地方法務局に行います。申請者の住所地の管轄法務局ではありませんので注意してください遠方に相続した土地がある場合は郵送になることが多いかと思いますが、郵送方法は、書留郵便か信書便で送る必要があります。

「ヤマトDM便」等での送付、また、郵便局における「ゆうパック」「ゆうメール」「ゆうパケット」「クリックポスト」等も信書便にならないため禁止となるため注意が必要です。なお、封筒には、「承認申請書在中」と記載するようにしましょう。

なお、申請書の添付書類は、印鑑証明書や名義変更の承諾書を除き、原本の還付を受けることができます。万が一、審査に不合格になった場合でも、再度チャレンジする可能性も踏まえて、原本の還付を受けておくことをおすすめします。

原本還付を希望する場合、コピーを作成し、そこに「原本と相違ない」旨を記載し、押印をする必要があります。

(エ)審査手数料の納付方法

相続土地国庫帰属制度では、申請の際に、審査手数料を納める必要があります。この審査手数料は、振込ではなく、法務局で登記事項証明書を発行してもらう場合と同じように、申請書に収入印紙を貼り付けて納付します。

なお、審査手数料の具体的な金額はまだ公表されていません。また、一旦、納付した手数料は後日返還されませんので注意してください。

5-2. 法務大臣による要件審査・承認を受ける

相続土地国庫帰属法の申請を行った後は、法務大臣によって、利用条件を満たしているかどうかの要件審査が行われます。審査は、法務局の職員が申請された土地や周辺地域の土地の実地調査を行い、要件を満たしているかを調査することもあります。審査の内容によっては、追加の書類提出が必要になる可能性もあるので、提出を求められたら速やかに用意しましょう。

審査を却下されてしまうケースは、主に以下の通りです。

審査を却下されてしまうケース

- 承認申請を行う権限を持たない人による申請の場合

- 要件を満たしていない土地を申請した場合

- 申請書や添付書類、負担金の規定に違反した場合

- 実地調査に協力しない場合

審査の結果、要件を満たしていると判断されたら法務大臣から承認通知が届きます。なお、調査の具体的な方法については、近いうちに、法務局から公表される予定です。万が一、審査に不合格となった場合は、不服申立ての手続が可能となります。

5-3. 負担金を納入する

相続土地国庫帰属法の承認を受けた後は、負担金の納入をします。

負担金金額は、承認通知とともに知らされるため、その金額を通知後30日以内に納入しましょう。期限を過ぎてしまうと、承認が無効となってしまうため、注意が必要です。負担金を納めたところで、正式に土地の所有権は、国庫に帰属することになります。

負担金の計算については、リンクで詳しく解説してありますので、ご参照ください。

5-4. 土地を国庫に帰属する

国庫に帰属した土地は、基本的に、普通財産として、財務大臣が管理します。もっとも、主に農用地又は森林として利用されている土地については、農林水産大臣が管理します。

ただし、承認を受けて土地が国庫に帰属した土地でも、処分の取消しや損害賠償責任が問題になる場合がある点には注意が必要です。申請者が偽りその他不正の手段により承認を受けたことが判明したときは、法務大臣は承認を取り消すことができるとされています。

また、申請者がブラックリストに該当することを知っていながら、土地を国に引き取らせ、その結果、国が損害を被った場合には、国に対する損害賠償責任が発生します。安易な気持ちで不承認相当の土地を申請するのは避けた方が良いと考えられます。

相続土地国庫帰属法では、国が引き取りをしない土地、つまりブラックリストが定められています。逆に言えば、このブラックリストに該当しない土地であれば、国に引き取ってもらえるということになります。

そこで、農地がこのブラックリストに該当するかどうかを一つずつ検討していきたいと思います。

目次

1. 国が引き取りをしない土地とは

1-1. 建物がある土地

まず、「建物がある土地」は引き取りの対象になりません。

農地の場合、基本的に建物が建っていることはないと思いますので、この要件で引っかかることは少ないと思います。ただし、農作業をするための小屋については建物に該当する可能性が高いため、小屋の土地も併せて手放したいという場合は、申請前に小屋を解体をする必要があります。

また、ビニールハウスについては、建物に該当しないと考えられますが、後述の工作物に該当する可能性があるため、こちらも撤去が必要になる可能性が高いといえるでしょう。

1-2. 担保権や使用収益権が設定されている土地

「担保権又は使用及び収益を目的とする権利が設定されている土地」は引き取りの対象になりません。

農地の場合、地主さんが農業従事者に土地を貸している場合は、この要件に該当するため、そういった土地は引き取りの対象になりません。ただし、土地を貸している場合、地代収入があり、あえて手放す必要はないでしょうし、仮に手放したいとしても土地を使っている方に安く売ればよいため、そういった場合はあえてこの制度を使う必要性がないと考えられます。

他方で、担保権が設定されている土地については、農協から借り入れを行う際に土地を担保に入れている場合に該当する可能性が高いといえます。また、借り入れをしていなくても、過去に借り入れをした際に設定した担保権の登記が残ったままという場合もあります。こういった場合も引き取りの対象にならない可能性があるため、担保権がある場合はこれを抹消する必要があります。

なお、過去の担保権については、法律上、簡易の抹消手続が用意されているため、一度、当事務所までご相談ください。

1-3. 通路、他人の利用が予定されている土地

「通路その他の他人による使用が予定される土地として政令で定めるものが含まれる土地」も引き取りの対象になりません。

農地の場合、直ちにこの要件に該当しませんが、例えば、自分の農地内に農業用水路が通っている場合は、この要件に該当する可能性があります。この場合、その部分を分筆して切り離したうえで申請を行う必要があるでしょう。

1-4. 土壌汚染されている土地

「土壌汚染対策法(平成十四年法律第五十三号)第二条第一項に規定する特定有害物質(法務省令で定める基準を超えるものに限る。)により汚染されている土地」についても引き取りの対象になりません。

農地の場合、土壌汚染のリスクは低いと思われますので、この要件に該当することは必ずしも多くないといえます。

他方で、農地に関しては、「農用地の土壌の汚染防止等に関する法律」という法律があるため、後述するバスケット条項の中で、この法律に触れる土地が引き取り対象外とされる可能性はあります。この点は今後の政省令の動向を見ていく必要があります。

1-5. 境界が明らかでない土地・所有権の存否や範囲について争いがある土地

「境界が明らかでない土地その他の所有権の存否、帰属又は範囲について争いがある土地」も引き取りの対象外となります。

農地については、境界が不明確な場合が一定数あると思われ、この点の検討を慎重に行う必要があります。もっとも、農地として耕されていれば、ある程度、区画がはっきりしているかと思いますので、山林・原野ほど、この要件が問題になることはないと考えられます。

また、相続登記が未了の場合は所有権の帰属に争いがある土地とされて、引取ができないと言われる可能性があります。相続登記が未了の場合は、必ず相続登記を終えてから申請を行う必要があります。

1-6. 崖地

「一定の勾配・高さの崖があって、管理に過分な費用・労力がかかる土地」は引き取りの対象外となります。

農地が崖地になっていることは必ずしも多くないと思いますが、棚田や茶畑等、斜面に農地がある場合もあるため、こういった場合は、この要件に引っかからないか注意する必要があります。

1-7. 残基物が地上にある土地

「土地の管理・処分を阻害する有体物が地上にある土地」も引き取りの対象外です。田んぼや畑などの場合、作物等が刈り取られていれば、基本的にこの要件を満たすことはないと思われます。

他方で、果樹園のように木が沢山植えられている場合、この要件に該当する可能性があります。山林に生えている木のように、特別の管理を要しない樹木であれば、この要件に引っかからない、つまり通常の管理・処分を阻害する樹木にはならないと考えられますが、果樹の場合、手入れが大変ですので、この要件に該当する可能性が相対的に高いと考えられます。まだ実績がないため不透明ではありますが、果樹園の場合は、樹木の除去が必要になる可能性があります。

また、ビニールハウスがある場合も、この要件に引っかかる可能性が高いと考えられるので、制度を利用する際はビニールハウスの撤去が必要になる可能性があります。

1-8. 地下埋設物がある土地

「土地の管理・処分のために、除去しなければいけない有体物が地下にある土地」についても引き取りの対象外となります。

農地に地下埋設物が埋まっていることは基本的に考えられないと思いますが、申請を検討する前に、埋蔵文化財包蔵地に該当しないか、念の為、行政に確認しておくことがよいと思います。万が一、埋蔵文化財包蔵地に該当すると、この要件に引っかかる可能性があります。

1-9.トラブルを抱えている土地

「隣接する土地の所有者等との争訟等、隣人とのトラブルを抱えている土地」も引き取りの対象外です。

農地だから当然にトラブルがある土地に該当するということはないと思いますが、トラブルがある場合は、そのトラブルを解消してから申請する必要があります。

1-10. その他

最後に、「その他、通常の管理・処分に当たって過分な費用・労力がかかる土地」も引き取りの対象外です。

具体的にどのような土地が対象になるかは不透明ですが、例えば、土地改良区のように賦課金等の一定の金銭の支払いが必要になる土地については、この要件に該当する可能性があります。詳細は今後定められる政令によることになりますので、この点の動向も注視する必要があります。

2. まとめ

以上のブラックリストに該当しない場合は、国庫帰属が認められることになります。

相続土地国庫帰属制度を利用して、農地を手放したい!と考えている方は非常に多いのではないか?と予測されます。農地の場合、面積が大きくなると、管理費用も大きくなる可能性があります。そのため、面積の大小によっては、負担金が高額になり、事実上手放すことができないという可能性もあります。

相続土地国庫帰属制度を用いて農地を手放したい、と考えておられる皆様、一度是非、当事務所までご相談ください。