自己破産と言われると、誰もが「怖そう」「人生の終わり」「全てがなくなる」等のマイナスのイメージを強く持たれると思います。しかし、そのイメージの中には大きな誤解があったり、むしろ新たな生活を始めるためには最善の手続となる場合もあります。

そのため、本ページでは自己破産手続とはどのような手続で、どのようにして進んでいくのかを説明させて頂きます。

目次

1. 自己破産とは?

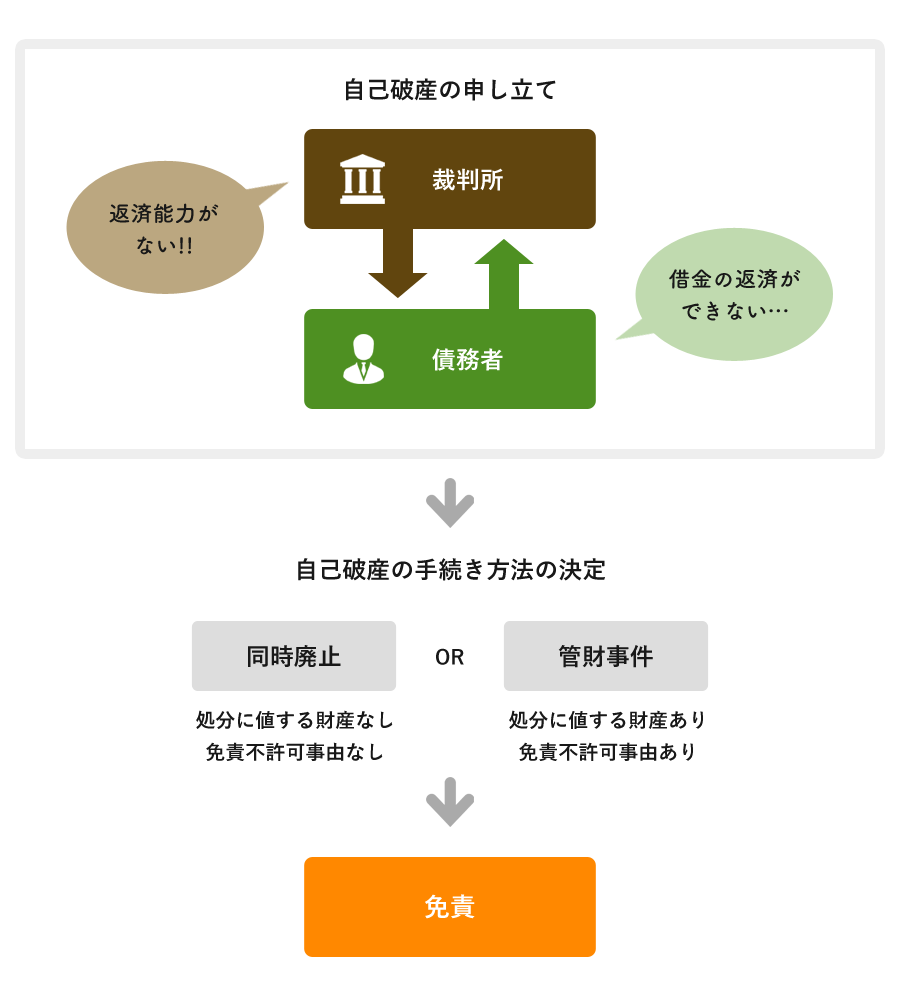

自己破産とは、簡単に言えば、自分の収入や財産では借金の支払いが不可能であるということを宮崎地方裁判所に認めてもらい、借金をすべて帳消しにしてもらう手続きのことです。

自己破産は「債務整理」と呼ばれる借金救済の手続きに含まれ、破産法という法律で定められています。自己破産をすることで、借金が帳消しになれば、

- 借金の悩みがなくなり、気分良く、仕事や友人との時間、家での生活を過ごすことができる。

- 今後の将来を一から前向きに考えることができる。

- 借金の返済に追われる日々から解放される。

- 自信を持って家族を養っていくことができる。

等、借金のことで悩み頭を抱えていたこれまでとは、生活状況が劇的に変化するでしょう。

「自己破産」という言葉のみを聞くと、どうしてもマイナスなイメージを持ってしまう方が多いかと思います。悲観的に捉え、相談前は、これからの人生が終わってしまうかのように感じておられる方もいらっしゃいますが、自己破産とは多重債務者の方が人生を前向きな再スタートを切れるようにと、破産法という法律で定められている、国が認めた救済手段なのです。後ろ向きになる必要は決してなく、もう一度人生をやり直すために与えられた権利の1つです。

2. 自己破産のメリット・デメリット

自己破産は、先述したように、法律で認められたすべての借金を帳消しにする手続きです。しかし、自己破産をすると「生活をしていく上で、今後色々な制限を受けたり、不自由があるのでは?」という不安があり、決断に踏み切れない人が多いというのが実情です。

自己破産は、その言葉のみが先行し、実際にどんな影響を及ぼすのかについては残念ながらあまり知られていません。自己破産に対し、不要な恐れやマイナスイメージを抱かないためにも、自己破産のメリット、デメリットを正しく知っておきましょう。

2-1. 自己破産のメリット

自己破産手続きには、以下のようなメリットがあります。

● 借金が帳消しになる

任意整理や個人再生等の他の債務整理では、利息の軽減や借金の減額はできても完全に借金がなくなるわけではありません。しかし、自己破産手続をとり、宮崎地方裁判所から免責許可が下りると、借金の支払いは免除されます。

● 借金返済や業者からの支払督促をストップすることができ、精神的に開放される

弁護士が介入する事により、債権者からの取立は全て止まり、借金の返済をする必要がなくなります。そのため、毎月借金の返済に追われ続けた日々は終わり、平穏な生活を送る事ができます。

● 破産手続開始後は、債権者から強制執行される心配がなくなる

債権者から、裁判を提起され、給料の差し押さえを受けている方もいるかもしれません。しかし、自己破産の申立を宮崎地方裁判所に行い、破産手続を開始するという決定を裁判所が出してくれれば、その強制執行手続も全て停止させる事ができます。これにより、差し押さえられていた給料も全額を受け取る事ができるようになります。

● 自己破産しても、すべての財産が没収されるわけではなく、生活必需品や一定の価値がない財産は手元に残すことができる

家具・家電・衣類など生活するため、最低限必要とされるものは没収が禁止されています。

● 自己破産の手続開始後に得た新たな財産については、没収されることなく、自由に処分することができる

破産をしたからといって全ての財産を取られるわけではありません。日常生活で用いている家財道具等はそのまま使い続けて頂いても大丈夫なケースがほとんどです。また、破産手続開始後に得られた財産も、没収される事なく、そのまま受け取る事ができる事が多いです。

● 自己破産手続を選択できる条件として、借金額の上限がない

自己破産により免除となる借金に上限額はありません。そのため、宮崎地方裁判所による許可を受けることができるならば、例え借金が何億円あったとしても、その全てを免除される事となります。

● 収入がなくとも自己破産手続を申し立てる事ができる

自己破産手続は債務の免除を受ける事になるため、安定した収入がなくとも免除を受ける事ができます。そのため、あらゆる方が自己破産手続を申し立てる事ができます。

2-2. 自己破産のデメリット

もちろん、自己破産手続きは、メリットばかりではありません。自己破産を選択したことで生じるデメリットもあります。

▲ 失ってしまう財産もある

- 不動産(マイホームや土地)

- 20万円を超える財産(車、証券、預貯金、保険解約払戻金、貴金属など)

▲ 借金の保証人に返済の請求が行く等の影響がある

▲ 約7年間は信用情報、いわゆるブラックリストに登録されてしまうため、新たな借入が大きく制限される(ローンやクレジットカード等)

▲ 税金や賠償金は免除されない

具体的に、自己破産によって免除されるものとされないものは以下の通りです。

【免除されるもの】

- 金融機関から借入をした借金

- 他の人に支払わなければならないお金全般

- 医療費

- 奨学金

【免除されないもの】

- 税金

- 社会保険料

- 公共料金

- 養育費

- 従業員への給料

- 犯罪等の罰金 等

▲ 破産手続き中の資格制限によって、仕事に支障が生じてしまうリスクがある

【自己破産をして就けなくなる職業】

- 弁護士

- 公認会計士

- 税理士

- 司法書士

- 警備員

- 特定保険募集人

- 国家公安委員

- 後見人

- 保佐人

- 補助人

ただし、職業・資格の制限は自己破産の手続き中のみであり、自己破産の手続きが終わると一切の制限が解除されます。

▲ 官報、つまり国が発行している広報誌のようなものに氏名・住所が掲載される

2-3. 自己破産のメリット・デメリットのまとめ

以上のように、自己破産をする上でのメリット・デメリットをまとめてみました。自己破産を選択することで生じてしまうデメリットと、得られるメリットを比較した場合、実際のところはメリットの方が大きいというケースが多くあります。

もし、「自分の場合、メリットとデメリット、どちらの方が多いのだろう?自己破産した方が良いのだろうか?」と判断に迷っておられる方は、まず、当弁護士法人きさらぎまでご相談されることをおすすめいたします。

3. 自己破産に必要な費用

自己破産をする場合にかかる費用として、「弁護士費用(着手金・報酬金)」と「裁判所に支払う費用(印紙代・郵便切手代・予納金)」の2つに分けられます。

ここで、予納金という普段聞き慣れない言葉が出てきましたが、予納金とは「自己破産をしたことを官報に掲載するための費用や、破産管財人に支払う費用」のことを言います。自己破産手続における予納金等の金額は、自己破産手続が同時廃止事件として扱われるか、管財人が選任される異時廃止事件として扱われるかで大きく異なります。

4. 自己破産の種類

自己破産の手続きは、大まかに「同時廃止事件」「管財事件」の2種類に分けられます。どちらの手続きとなるのかによって、費用や期間も大きく異なってきます。

4-1. 管財事件

原則、破産手続において、裁判所は破産の申立を行った人の借金をなくしても良いのかを調べる事となります。そのため、裁判所から選ばれた宮崎の弁護士が管財人として就任し、破産者の財産状況や借入をした理由などを調査したうえで、自己破産手続により、借金を免除(このことを免責といいます)してもよいかどうかを判断します。このように、管財人が就任し、自己破産手続きを進めることを「管財事件」と呼びます。

4-2. 同時廃止事件

一方で、生活保護を受給している等、破産者に財産がない事が明らかであり、かつ、明らかに免責不許可事由がない事が認められる場合には、管財人を選ばず、宮崎地方裁判所が速やかに免責を許可するという簡易な手続きをとることもあります。このような簡易な破産手続の事を「同時廃止事件」と呼びます。

4-3. 判断基準

自己破産手続を同時廃止事件とするか、管財事件とするかは宮崎地方裁判所が決める事ではありますが、どちらの可能性が高いかをあらかじめ考えながら手続を進める必要があります。自分がどちらの手続となるのかを知りたい・相談したいと思われた方は、自己破産手続に強い弁護士法人きさらぎにご相談下さい。

4-4. 各手続の特徴

「同時廃止事件」の手続きで進められるのであれば、もちろん、その方がかかる費用が少ないため、費用面ではメリットがあると考えられます。

自己破産は、申立人の財産を売却・現金化し、貸金業者などの債権者に分配する手続きでもあるため、申立人に該当するような財産がない場合、又は管財人による調査をするまでもなく免責を認めても良い場合に、選ばれる事となります。その一方で、財産を債権者に分配する事が必要な場合、または管財人による調査が必要と思われる事件は、管財事件となります。では、以下により詳しくそれぞれの手続きについて説明していきます。

4-4-1. 同時廃止事件の特徴

先述したとおり、申立人に財産と呼べるほどのものがない場合、財産を処分して債権者に配当する手続きをする必要がありません。つまり、管財事件の場合、自己破産をする人の財産の売却の手続きを担当する「破産管財人」と呼ばれる人が、宮崎地方裁判所によって選任されるのですが、同時廃止の場合、管財人が不要となります。

よって、破産手続を開始すると同時に免責許可の手続きを進めることができます。このような手続きを、同時廃止といいます。

同時廃止になった場合は、申立から免責までの期間は、おおよそ3ヶ月から4ヶ月で終了します。また、宮崎地方裁判所に支払う費用も約2万円程度ですみます。

当事務所の場合、同時廃止相当と思われる自己破産手続の弁護士費用は20万円(+消費税)となりますので、実費を含めても30万円以内で破産手続を終わらせる事ができる可能性が極めて高いです。

つまり、同時廃止の場合、

- 手続き終了までの期間が短い

- 管財事件と比べて費用が安い

- 手続きが簡単

というメリットがあります。

4-4-2. 管財事件の特徴

管財事件の一般的な手続きとして、「破産する人の財産を売却→売却で得たお金を債権者に渡す→残った借金をゼロにする」といった流れになります。売却の手続きをする人が「管財人」と呼ばれます。

管財事件では管財人に支払う報酬が必要となるため、宮崎地方裁判所に払う費用がおよそ約22万円と同時廃止と比べて高額になります。

財産をある程度持っている、借金の原因が浪費やギャンブルなどである場合は、管財事件として手続きがなされます。

当事務所の場合でも、管財事件相当の事案の場合、弁護士費用は30万円(+消費税)となる事から、宮崎地方裁判所に納める費用と合計すれば60万円程の金額が必要となります。

手続きにも最低6ヶ月、長い場合は1年の期間を要するケースもあります。

5. 自己破産手続きの流れ

5-1. 必要書類

5-1-1. 自己破産の申立に必要な10種の書類

自己破産の申し立てに必要な書類は以下の通りです。

自己破産の申し立てに必要な書類

- ① 自己破産申立書

- ② 陳述書

- ③ 住民票・戸籍謄本

- ④ 給与明細など収入が分かる書類

- ⑤ 預貯金通帳の取引明細のコピー

- ⑥ 源泉徴収票・課税(非課税)証明書

- ⑦ 居住地が分かる証明書

- ⑧ 資産目録

- ⑨ 債権者一覧表

- ⑩ その他、事情を説明する上で必要な書類

① 自己破産申立書

自身が申し立てをする宮崎地方裁判所の、自己破産を担当している破産部で取得することができます。債務者の氏名・住所などの個人情報や、借金の総額・使用理由などを記入するものになります。自身が申し立てをする地域を管轄する宮崎地方裁判所(又は居住地を管轄する宮崎地方裁判所の支部)で用意するようにしましょう。

また、この申立書は「家計収支表」などもセットになっているため、家計収支表の事前準備が必要となります。また、同居している家族全員分の収支を記載する必要があります。

② 陳述書

自身が申し立てをする宮崎の地方裁判所で取得することができます。自己破産における書類の中で、陳述書は最も重要な書類となります。借金をした事情や自己破産に至った事情、反省文、今後どのようにやり直していくか、等を記載する文書となります。

この陳述書の内容を宮崎地方裁判所の裁判官が確認し、問題がないかどうかを判断した上で、同時廃止事件か管財事件とするかが決定される事となります。

③ 住民票・戸籍謄本

居住地の市区町村役場で取得することができます。住民票は、家族全員分のものが必要になります。また、家族関係を説明する必要がある場合は、戸籍謄本も必要になります。申立前3ヶ月以内に交付されたものであることに注意をしましょう。

④ 給与明細など収入が分かる書類

自己破産では、直近の自身の収入状況を宮崎地方裁判所に説明しなければなりません。職場から給与明細書が出ているのであれば、それをコピーして提出しましょう。紛失してしまった場合などは、職場等に再発行ができないか確認し、難しい場合は、預金通帳の写しなどの振り込まれている金額から、収入状況をまとめて説明しましょう。

どうしても見つからない場合には、所得証明や源泉徴収票等の代替資料で対応できる可能性もありますので、確認をしてみましょう。

⑤ 預貯金通帳の取引明細のコピー

すべての預金通帳のコピーを1~2年分用意する必要があります。自己破産の申立をした場合、これを受理した宮崎地方裁判所から、入出金のある口座の履歴について、何に使ったのか、また何の収入なのかという質問がくる場合があるので、口座の入出金について答えられるようにしておきましょう。また、不自然なお金の使い方をしてしまった場合等は、申立書の中であらかじめ説明をしておくことが無難です。

⑥ 源泉徴収・課税(非課税)証明書

1年分の証明書を用意する必要があります。一般的には職場からもらっている、もしくは申請したら再発行してもらえるでしょう。再発行が難しい場合は、市区町村役場にて入手できる課税証明書でも問題はありません。収入がない方の場合も、非課税証明書の入手が可能です。

⑦ 居住地が分かる証明書

賃貸アパートやマンションなどに住んでいる場合は、賃貸借契約書のコピーを提出します。実家に住んでいる場合は、戸籍謄本とあわせて、住んでいる家の「不動産登記簿謄本」を提出する事があります。なお、「不動産登記簿謄本」は、法務局で取得することができます。

⑧ 資産目録

財産目録とは、所有する財産の一覧表のことです。自己破産の際には、債務者がどれだけの資産を持っているのか、宮崎地方裁判所に申告する必要があり、申し立て時点で所有している財産を一覧にして提出しなければなりません。

財産目録に記載する事項は、以下の通りです。

- 現金

自己破産申し立て時に現金を所有している場合には、財産目録にその所持金の金額を記入します。現金の欄に記載するのは手持ちの現金のみで、銀行の預貯金は含みません。

- 預貯金

自己破産の申し立て時に持っている預貯金額を記載します。家で保有しているお金(いわゆるタンス預金)については、現金の欄に記載をし、ここには銀行に預けているお金のみを記載します。また、銀行以外に証券口座やFX口座等を保有している場合は、こちらについても記載します。

- 保険

自己破産申立時に保険に加入している場合は、その時点での解約払戻金の金額を記載します。また、解約払戻金の有無に関わらず保険証券と払戻金の証明書を添付しなければなりません。もし過去2年以内に、失効はしているが未解約の保険がある場合は、その分の記載も必要になってきます。この場合、失効証明書を添付して提出します。ここでいう保険とは、自ら加入する任意保険のことであり、国民健康保険や自賠責保険などは含まれません。

- 積立金

会社内積立・財形貯蓄などの積立金がある人は、自己破産申立時点で解約をした場合の払戻金額を記載します。

- 賃貸住宅の保証金・敷金、貸付金、売掛金

貸付金や売掛金がある場合は、金額、相手の住所・氏名・連絡先等の個人情報を記載する必要があります。また、敷金や保証金など後からお金が返ってくる可能性のあるものも目録に記載しておきます。これらも返還を受ける事ができる金銭である以上、財産に該当するからです。

- 退職金

勤務先に退職金制度がある場合は、退職した場合いくら支払われるのかが分かる退職金見込額証明書をもらい、その金額を記載します。すでに退職している場合は、受け取ったことを証明する書面とともに、退職金の受け取った金額を記載します。

- 不動産

不動産を所有している場合は、マンション・アパート・土地など不動産の種類とその所在地を記載します。

- 自動車

自動車やバイクを持っている場合は、車名、購入年月日、年式、購入金額、所有権留保の有無、評価額などを記載します。提出の際は車検証、契約書など購入の書類を添付し、提出します。

- 20万円以上の価値のある貴金属、着物、電器製品等

処分すれば10~20万円以上になる財産がある場合は、品物と購入年月日、金額、現在の評価額などを記載します。

- 20万円以上の価値のある株券、会員権等

株券やゴルフ会員権などの中で、20万円以上の価値のある有価証券を持っている場合は、取得年月日と担保差入の有無、評価額を記載します。 提出時には、上記に関する資料も忘れずに添付し、提出をします。

- 過去2年以内に処分した財産(20万円以上の価値)

過去2年以内に20万円以上の価値のある財産を処分した場合、財産の種類、処分相手、評価額、換価額、使用用途等を記載します。提出時には、領収書や査定書など、証明できるものを添付し、提出します。

- 近日中に取得することが見込まれる財産

損害賠償金、財産分与などがある場合は、記載します。

⑨ 債権者一覧表

自己破産手続を宮崎地方裁判所に申立てる際に、宮崎地方裁判所に手続の対象となる債権者とそれぞれへの借金の金額を申告する書類です。宮崎地方裁判所は、債権者一覧表を確認することで、債務者が誰にどれだけの借金を背負っているかを把握し、自己破産手続きを開始させるべきかどうか、自己破産の申し立てがあったことを通知すべき相手は誰なのかを判断することができます。

この債権者一覧表は、実際に破産申立時の債権者及び債権額を記載する必要がありますので、債権者から債権調査票というものをもらう必要があります。

⑩ その他、事情を説明する上で必要な書類

5-1-2. まとめ

以上、自己破産手続開始の申し立てに必要な書類とその取得方法、取得場所をまとめてみました。

しかし、これらの書類を漏れなく揃えることは非常に大変であり、特に記入の必要のある書類に関しては、注意が必要になってきます。説明が不十分であったり、誤解されるような内容を記載してしまうと、手続きにおいて弊害を及ぼす場合があります。特に、自己破産の事情を時系列で記入する陳述書は、注意しながら作成する必要があります。

例えば、隠すつもりがなかった事でも、申立書に記載をしなかったために、後に当該事実が判明し、不利に扱われる事や、破産に至るまでの経緯が不明瞭であるから管財人を選任し、調査を行うということも少なくありません。

したがって、「これはどうしたら良いのか」「どのように記載をすべきか」等、自己破産の申立をするにあたり少しでも心配や問題があるようでしたら、宮崎で自己破産に強い弁護士法人きさらぎに御相談下さい。

5-2. 手続きの流れ

5-2-1. 宮崎地方裁判所の管轄地域

上記の必要書類を集めた段階で、はじめて宮崎地方裁判所に申し立てを行います。宮崎県における申し立てを行う管轄の宮崎地方裁判所は、以下の通りになります。

宮崎地方裁判所の管轄地域

- 宮崎地方裁判所

宮崎市、東諸県郡(国富町、綾町)

- 宮崎地方裁判所日南支部

日南市、串間市

- 宮崎地方裁判所都城支部

都城市、小林市、えびの市、北諸県郡(三股町)、西諸県郡(高原町)

- 宮崎地方裁判所延岡支部

延岡市、東臼杵郡の内、門川町、美郷町(旧東臼杵郡北郷村)、日向市、東臼杵郡の内、諸塚村、椎葉村、美郷町(旧東臼杵郡南郷村、旧東臼杵郡西郷村)、西臼杵郡(高千穂町、日之影町、五ヶ瀬町)

以下、弁護士の介入を前提とした場合の、手続きの流れについて記載します。

5-2-2. 手続きの流れ

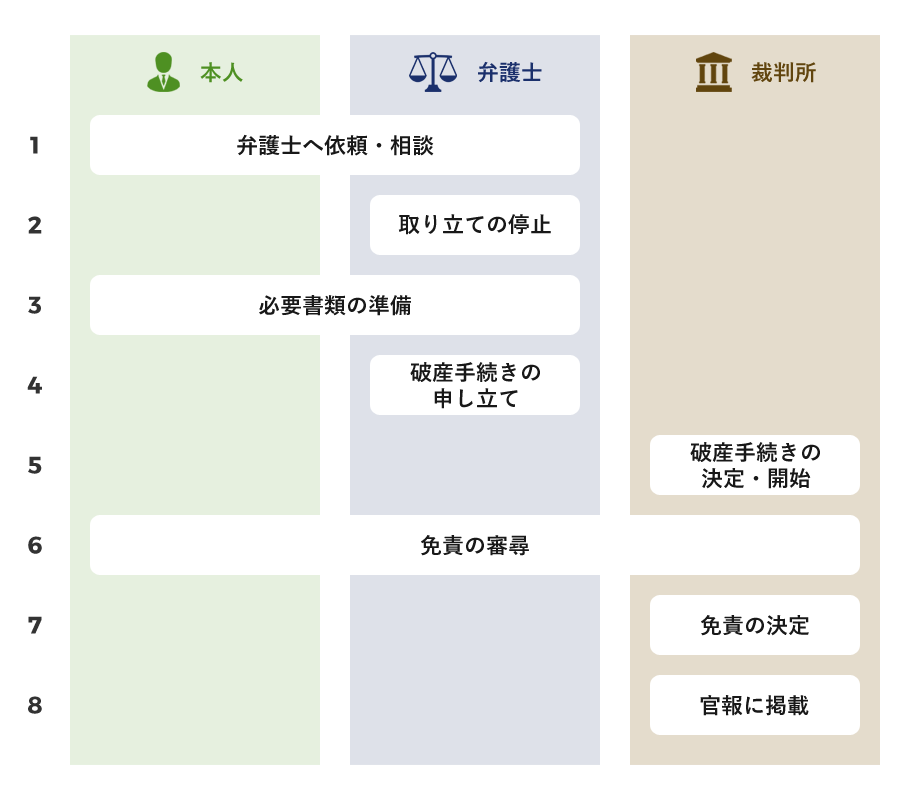

① 弁護士へ依頼・相談

自己破産手続きは、個人で行うことも可能ですが、書類の作成や正しい手続きの選択等を考慮した場合、弁護士に相談することが得策です。実際に手続きを素人が行うことは非常に難しく、9割以上の人が弁護士等の専門家に依頼しているのが現状です。まずは、自己破産の選択が正しいのか、それとも債務整理や個人再生の手続きの方が良いのか、自身の状況を専門家に相談し、判断を仰ぎましょう。

弁護士との初回の面談の際は、手元にある借金や収入を確認できる資料を持参すると良いでしょう。実際の借金額がわからない場合は、債権者の一覧だけでも用意しておくといいでしょう(後に必要になってきます)。

② 取り立ての停止

自己破産をすることになったら、弁護士からお金を借りている先である債権者宛てに、「受任通知」という書面を送ることになります。この「受任通知」とは、これ以上取り立てを行わないように、という取立停止の通知になります。

受任通知が届くと、債権者は取り立てを行うことができなくなるので、督促の通知が以降来なくなり、返済費用を気にする必要がなくなります。お金の借入先一覧は、ご自身で作成し、弁護士に提出するようにしましょう。

③ 必要書類の準備

必要書類 については、前項に記載したとおりになります。記載書類を準備しましょう。必要書類についても、弁護士が一緒に作成・手伝いをいたしますので、ご安心ください。基本的には弁護士が必要な書類の案内をしてくれるので、自身で行うことは指示された資料を収集し、必要事項を書くだけになります。

④ 破産手続きの申し立て

宮崎地方裁判所(宮崎県には4つの裁判所支部があります。各地域の管轄宮崎地方裁判所は、前述してあります 表:宮崎地方裁判所の管轄地域 にて、ご確認ください。)に必要書類を提出し、自己破産の申し立てを行います。弁護士法人きさらぎでは、私ども弁護士が書類の提出を行いますのでご安心ください。

⑤ 破産手続きの決定・開始

自己破産を同時廃止にするか、管財事件にするかが決められるのと同時に、破産手続き開始の決定がされ、宮崎地方裁判所から決定の通知が届きます。

決定の通知とともに、破産手続きは開始されますが、実際に免責許可が認められるかどうかはまた別になります。提出された書類を元に、免責許可を認めるかどうかの審査が行われます。次の免責の審尋が行われるまで、大体2ヶ月~3ヶ月かかることが一般的です。

⑥ 免責の審尋

自己破産をする本人と弁護士が一緒に宮崎地方裁判所に出頭する「免責審尋」が行われる事があります。この免責審尋とは、裁判官が実際に免責してもいいか審査する場のことをいいます。

⑦ 免責の決定

免責審尋後、一定期間が経過すれば免責が決定します。免責の決定までの期間の間に債権者から異議申し立てがあった場合を除いて、ここで免責の決定とともに、すべての借金から解放されることになります。破産者名簿からも削除され復権します。

ちなみに、一度免責が確定すると、免責許可の確定後7年間は再び免責を受けることはできません。

⑧ 官報に掲載

免責後、官報という国が発行している冊子に住所と名前が掲載されます。官報は、金融業者など一部の職業の人だけが見るものなので、周囲にバレる可能性は極めて低いです。

5-2-3. まとめ

以上が、自己破産手続きの流れになります。最初の図を見ても分かるように、自己破産手続きは、実際に借金から解放されるまでおおまかに以下の7ステップになります。

- ステップ1 弁護士に相談

- ステップ2 受任通知で取り立てをストップ!

- ステップ3 申立に必要な書類を作成する

- ステップ4 自己破産手続きの申立を行う

- ステップ5 破産手続き開始の決定!

- ステップ6 裁判所で免責審尋

- ステップ7 免責が許可されて借金から解放!!

一連の手順は、ほぼ私ども弁護士が行いますので、基本的には依頼者が一人で行う手続きはありません。また、初回の相談は無料になります。宮崎において、債務で悩んでおられる方は、どうぞご安心して、弁護士法人きさらぎまでご相談ください。

6. 自己破産ができる条件・自己破産ができない条件

6-1. 借金をすべてゼロにするための必要な条件とは?

6-1-1. 自己破産が認められる2つの条件

「借金の返済が苦しいなあ。よし、自己破産をしよう!」そう思っても、必ずしも皆が自己破産を認められるわけではありません。自己破産によって借金の支払い義務が免除されるための条件とは、以下の2つになります。

【条件 1】支払い不能状態

借金の支払いが今後不可能だと判断された状態。

支払い不能の条チェック項目は以下の通りです。

- 借金の総額とその内容

- 資産額とその内容

- 収入

- 年齢

- 家族構成 など

支払不能かどうかは、ただ単に借金額の大小ではなく、借金額と本人の支払い能力・収入額のバランスによって判断されます。支払不能状態の目安としては、借金を「3年程度で返済できない状態」と考えておけば良いでしょう。

【条件 2】免責不許可事由に該当しない

借金をした理由や経緯が正当であると認められた場合。

6-1-2. 免責不許可事由とは?

破産者の免責は、破産者を経済的に立ち直らせるために宮崎地方裁判所が許可するものです。破産者を免責することによって債権者は債権を失うことになるため、不誠実な破産者に対しても無条件に免責を行うのは、公平ではありません。

したがって、破産法は、一定の事情がある場合には宮崎地方裁判所は免責を許可しないと定めており、この「一定の事情」のことを免責不許可事由といいます。

では、具体的にどのようなことが免責不許可事由とされているのでしょうか?

- 不当な破産財団価値減少行為

財産を隠したり壊したりして、財産の価値を減少させた場合

- 不当な債務負担行為

クレジットカードで買った商品を決済が済まないうちに売却して代金を債務の返済にあてるなどの行為

- 不当な偏頗行為

ある債権者のみに対して返済期限前に返済を行う行為

- 浪費または賭博その他の射幸行為

ギャンブルなどにつぎ込むために借金をした場合

- 詐術による信用取引

申立て前1年内に自分に資産があるように装って借入れをした場合

- 帳簿隠滅等の行為

帳簿などを偽造する行為

- 虚偽の債権者名簿提出行為

架空の債権者を債権者一覧表に記載するなど虚偽の債権者一覧表を提出する行為

- 調査協力義務違反行為

破産手続きにおける調査で虚偽の説明をする行為

- 管財業務妨害行為

破産管財人の職務を妨害する行為

- 7年以内の免責取得など

前の免責許可決定の確定から7年以内に再度の免責許可申立てをした場合

- 破産法上の義務違反行為

説明義務、重要財産開示義務などの違反

つまり、「不誠実な人には免責を認めない」ということです。

しかし、ギャンブルやショッピングが借金の理由であっても、必ずしも免責許可が得られないということはありません。実際に、日本国内の自己破産の全ての申し立てのうち96%が免責許可を得ることができています。

また、弁護士法人きさらぎでは免責不許可事由が存在する自己破産においても、免責を獲得した事例は多数存在します。「免責不許可事由があるから、もう自己破産はできない・・・」と考えるのではなく、宮崎で自己破産に強い弁護士法人きさらぎにまずは御相談下さい。

6-2. 自己破産が難しいパターン

6-2-1. 自己破産が難しい9つのケース

いざ、弁護士に自己破産の相談を持ちかけたとしても、簡単に自己破産はできないケースもあります。このような、自己破産手続が難しいケースは、以下の9ケースです。

自己破産が難しい9つのケース

- ① 自力で3年以内に返済できる場合

- ② 債務超過ではないと判断された場合

- ③ 財産を隠す・資産を不当に処分するなどの行為があった場合

- ④ 一部の債権者の借金のみ返済するなど偏った返済をしていた場合

- ⑤ 自己破産前・手続き中に現金化をしていた場合

- ⑥ ギャンブルや浪費による借金である場合

- ⑦ 債権者を隠して申し立てを行った場合

- ⑧ 過去に自己破産をして7年以内である場合

- ⑨ 闇金融業者から借入をしている場合

以下、それぞれのケースについて詳しく説明していきます。

① 自力で3年以内に返済できる場合

自己破産は、支払い不能状態の人でないと、行うことができません。その目安の1つが、「自力で3年以内に返済できるかどうか」であり、3年以内に返済できる場合は、自己破産は適用されない可能性が高いです。自己破産ができない場合は、債務整理や個人再生で借金の減額を検討しましょう。

② 債務超過ではないと判断された場合

自己所有の自宅や高級車、解約返戻金がある保険、株式など、金融資産を売れば完済できるようであれば、債務超過とは言えないため、自己破産を行うことはできません。「金融資産をすべて売って返済に充てましょう」と宮崎地方裁判所に判断されてしまいます。

③ 財産を隠す・資産を不当に処分するなどの行為があった場合

自己破産では、現金化できる財産を処分する場合もあります。その際、処分されたくない財産を隠すようなことがあった場合、免責自体がなされず、仮に自己破産が決まっていても取り消されるようになります。悪質であると判断された場合は、刑事事件に発展することもあるため、注意しましょう。

④ 一部の債権者の借金のみ返済するなど偏った返済をしていた場合

自己破産は、すべての債権者を平等に扱う必要があります。とりわけ考えられるケースとして、家族や友人、恋人など特別な間柄にある債権者でしょう。

また不当に該当するような担保設定も認められていません。友人から少額だけ借りたお金の支払いに、特別に自宅を担保に入れれば、免責不許可事由と見なされる可能性もあるため、注意しましょう。

⑤ 自己破産前・手続き中に現金化をしていた場合

自己破産の申し立て前、もしくは手続き中にクレジットカードのショッピング枠で購入をした商品を売って現金化したケースなどが該当します。これは、免責不許可事由に該当します。

クレジットカードで購入したものは、法律上、支払いが終わるまでクレジットカード会社の所有物と見なされます。よって、他人のものを勝手に売ったことと同等な行為となるため、不当な借金と見なされてしまいます。

⑥ ギャンブルや浪費による借金である場合

投資やギャンブル、浪費によって大きな借金を作ってしまったケースは、免責不許可自由に該当します。

ただし、著しい財産減少や過大な債務負担の場合が問題となるため、仮に浪費やギャンブルで使った借金でも、著しい財産減少や過大な債務負担でなければ免責対象になることもあります。また、ギャンブルや浪費が原因で自己破産に至ったとしても、その後の反省や生活状況の改善等により免責が認められるケースもあります。

そのため、ギャンブルでの借金であるという理由だけで、自己破産を諦める事はせず、まずは御相談下さい。

⑦ 債権者を隠して申し立てを行った場合

自己破産の申し立てを行う際、債権者一覧表を提出しなければなりません。このときに、一部の債権者の情報を、わざと記載しなかった場合、免責不許可事由に値します。例えば、家族・友人等、親しい間柄の人への借金であっても、漏れなく記載をするようにしましょう。

⑧ 過去に自己破産をして7年以内である場合

自己破産は一生で一度きりのみと考える人が多いかと思いますが、中には再び返済ができないような借金を背負ってしまうこともあるかもしれません。

そのような人のために、破産法では一定の制限を設けています。7年以内に自己破産している人は、再度、自己破産手続きを行うことはできません。前回自己破産してから7年以上たっていなければなりません。

⑨ 闇金融業者から借入をしている場合

債権者の中に闇金融業者がいて、闇金融業者から借入をしている場合、弁護士が依頼を受けてくれないといったケースがあります。闇金は、法的利息を大きく超えており、闇金そのものが犯罪行為であるため、債務整理とはまた異なった手続きが必要になってきます。

闇金融業者が債権者の中にいても、引き受けてくれる弁護士ももちろんいます。まずは、確認をするようにしましょう。

6-2-2. まとめ

このように、自己破産ができないケースには、大きく分けて、「返済ができそうな場合」と「免責不許可事由に該当しうる場合」に分けられます。

最終的には宮崎地方裁判所の裁量に委ねられてはいますが、一般的に自己破産ができないといわれているケースを事前に把握しておくことが必要です。とくに、家族や友人関係内での借金に関しては、ほかの借金と違うように捉えてしまう人も少なくありません。その場合、「こっそり財産を隠す」「家族・友人の借金だけは返しておこう」といった誤った行為をしかねません。

自己破産は、宮崎地方裁判所へ申し立てる手続きです。実際の手続きは我々弁護士等の法律の専門家に依頼することになりますが、隠し事をせず、ありのままの真実をしっかり伝えましょう。

当事務所では、自己破産の経験も豊富であり、債務に悩む皆様のために適切なアドバイスができると考えております。また、免責不許可事由が存在する方々でも、それまでの経緯を丁寧に説明し、誠実な対応をする事により免責が許可されたというケースも数多く実績がございます。免責不許可事由が存在するとしても、ぜひ一度お気軽にご相談ください。

7. 自己破産と自由財産

7-1. 自己破産と自由財産

自己破産手続とは、自分の収入や財産では借金の支払いが不可能である ということを宮崎地方裁判所に認めてもらい、借金をすべて帳消しにしてもらう手続きのことです。また、手続き方法によっては、破産者が持っている財産を全て現金に換えて、借金がある債権者へ分配する手続きです。(管財事件)

しかし、持っている財産を全て、破産管財人が取り上げてしまうと、破産する人は生活が成り立たなくなってしまいます。そうなってしまうと、「人生をやり直すための手続き」という自己破産手続きの目的に反してしまいます。そこで、破産法では、破産者が生活するために必要最小限の財産は破産者の手元においておき、破産管財人が処分しなくともよいこととしています。この財産のことを「自由財産」と言います。

つまり、前述している同時廃止手続きの場合は、自由財産を超える財産がない場合にとられる手続きと言い換えることもできるでしょう。

7-2. 自由財産とは?

破産法によると、自由財産とは、破産者に残すべき生活するための最低限の財産です。破産者が、自由に処分できる財産であることから、「自由財産」と呼ばれています。

では、どのような財産が自由財産として定められているのでしょうか。認められている自由財産は、大きく5つに分けられます。

認められている自由財産

- ① 99万円以下の現金

- ② 新得財産

- ③ 差押禁止財産

- ④ 自由財産拡張によって宮崎地方裁判所に保有が認められた財産

- ⑤ 破産管財人が換価を放棄した財産

以下、それぞれについて詳しく説明していきます。

① 99万円以下の現金

自己破産では、99万円以下の現金を自由財産の1つとして認めています。

保有している現金の全てを回収してしまった場合、直近の生活に困窮する危険が出てくるためです。自己破産はあくまでも、多重債務者が人生をやり直すための手続きであるため、目の前の生活に必要となる現金は手元に残しておくことができるのです。

注意点として、この99万円は現金に限ったものであるため、原則として預貯金は自由財産には含まれません。

例えば、現金が40万円あり、預貯金が59万円あったとします。この場合、自由財産としては現金40万円のみ残せることになります(ただし、自由財産拡張が認められる場合もありますし、それぞれのケースによって宮崎地方裁判所の裁判官が判断することになります。以下④をご参照ください)。

② 新得財産

自己破産の申立後に得た財産のことを新得財産といいます。

自己破産手続きにおいて処分の対象となる財産は、破産手続開始決定時の破産者が所有している財産です。そのため、破産者の財産であったとしても、破産手続開始決定後に取得した財産は、新得財産となり、処分の対象にはなりません。つまり、自由財産として認められることとなります。

③ 差押禁止財産

法律上、いかなる場合でも差し押さえが禁止されている財産があり、この財産に関しては、自己破産手続きにおいても例外ではありません。

差押禁止財産として定められているものは多くありますが、具体的なものとしては、生活家電(冷蔵庫や洗濯機など)や生活家具(机やベッドなど)などの生活に必要な財産、事業をする上で必要な財産があげられます。

また、国民年金、厚生年金、共済年金など公的年金の受給権(国民年金法24条、厚生年金法41条)、生活保護費の受給権(生活保護法58条)等も、差し押さえ禁止財産として定められています。

④ 自由財産拡張によって宮崎地方裁判所に保有が認められた財産

上記の3つが主に自己破産の手続き上、自由財産として認められている財産です。しかし、生活に必要となる財産は、人によって異なってきます。事情によっては、前述した法律で定められた3つのもの以外であっても、生活をする上で必要不可欠となるような財産があるということも考えられます。

自由財産の拡張については、破産法にて下記のように定められています。

破産法第34条第4項(破産財団の範囲)

裁判所は、破産手続開始の決定があった時から当該決定が確定した日以後一月を経過する日までの間、破産者の申立てにより又は職権で、決定で、破産者の生活の状況、破産手続開始の時において破産者が有していた前項各号に掲げる財産の種類及び額、破産者が収入を得る見込みその他の事情を考慮して、破産財団に属しない財産の範囲を拡張することができる。

このように、自由財産の範囲を拡張することを「自由財産の拡張」といいます。

つまり、本来、99万円以下の現金と新得財産、そして差押禁止財産にしか認められない自由財産の範囲が、宮崎地方裁判所の許可により拡張してもらうことができ、これを自由財産の拡張といいます。

自由財産拡張は、どういった場合に認めるといったような明確な基準はありません。宮崎地方裁判所は、申出に応じて破産管財人に意見を聞き、必要があると判断した場合に、自由財産の拡張を認めます。

例えば重篤な病気で苦しんでいる場合に、治療を受けるために必要な動産等、特別に考慮すべき事情などが存在する場合には、宮崎地方裁判所も考慮してくれる可能性は十分にあるでしょう。

また、自由財産の拡張は、申出が早ければ早いほど良いといわれており、自己破産申立と同時に行うのが最も良いということを覚えておきましょう。

⑤ 破産管財人が換価を放棄した財産

破産手続は、破産者の財産を破産管財人が現金化して、債権者に配当する手続きといえますが、その換価処分の対象となる破産者の財産を破産財団と言っています。

しかし、中には換価が難しい財産も存在します。換価できるまで破産手続きが終了しないことになっている関係で、そのような財産がある場合、いつまでたっても破産手続きが終了しないといったことが生じてしまいます。

そこで、破産管財人はそのような換価できない財産については、破産者に戻し、自由財産とすることとなっています。